Revenu nécessaire pour acheter une propriété à Toronto

Table des matières

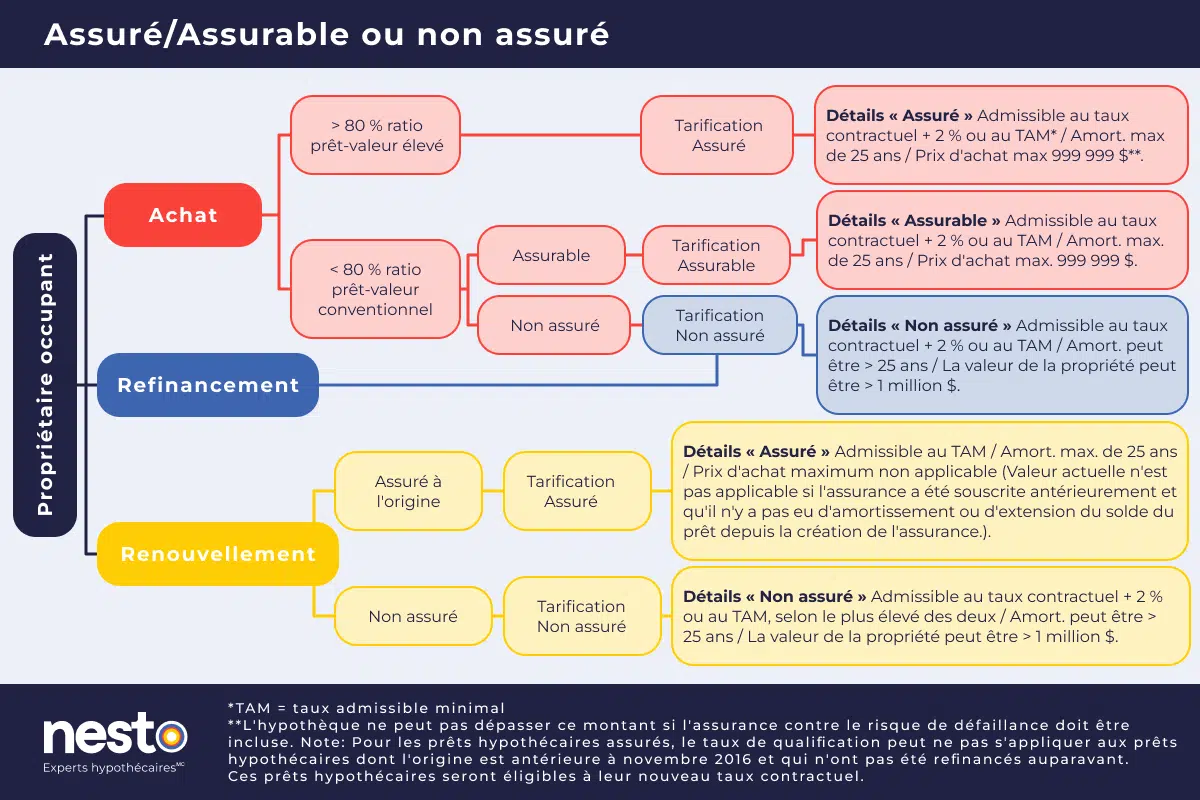

Avis : À compter du 15 décembre 2024, de nouvelles réformes hypothécaires portent le plafond du prix assuré par défaut de 1 million à 1,5 million de dollars. De plus, les critères d’admissibilité pour l’amortissement assuré sur 30 ans ont été élargis pour inclure tous les acheteurs d’une première maison et tous les acheteurs d’une nouvelle construction.

Vous voudriez savoir combien vous pouvez vous permettre de payer pour acheter une propriété à Toronto? Vous n’êtes pas seul. Le revenu moyen d’un ménage à Toronto n’est pas suffisant pour être admissible à l’achat d’une propriété de prix moyen dans la ville. Il n’est donc pas étonnant que la question de l’accessibilité financière revienne sans cesse sur le tapis. Il est devenu de plus en plus difficile pour les nouveaux acheteurs d’accéder au marché de l’immobilier ces dernières années, alors que les prix des propriétés et les taux d’intérêt ne cessent de grimper.

Pour la deuxième année consécutive, Toronto est la ville la plus chère du Canada, selon l’enquête Mercer 2023 sur le coût de la vie. L’enquête mesure les coûts comparatifs d’éléments comme le logement, le transport, la nourriture, les vêtements, les articles ménagers et les loisirs. L’enquête de Mercer place Toronto devant Vancouver si l’on considère le tableau complet de l’accessibilité de la ville. Si l’on ne tient compte que des prix des propriétés, Toronto se classe au deuxième rang des villes les plus chères du Canada, tout juste derrière Vancouver.

Les grandes lignes

- Toronto est considérée comme la ville la plus chère du Canada, devançant Vancouver pour ce qui est du coût total de la vie.

- La plupart des propriétés à Toronto restent supérieures à 1 million de dollars, ce qui nécessite une mise de fonds de 20 %.

- Un revenu brut du ménage entre 253 000 $ et 263 000 $ est nécessaire pour être admissible à la maison à prix moyen à Toronto.

Pourquoi l’immobilier à Toronto est-il si cher?

Comme beaucoup d’autres grandes villes, Toronto a un coût de la vie très élevé.

Selon Numbeo, le coût mensuel moyen estimé pour une personne seule vivant dans la ville, sans compter le logement, est de 1 513,90 $. Cela signifie que les candidats à l’accession à la propriété disposent de moins de revenus disponibles pour économiser en vue d’une mise de fonds.

Si l’on ajoute à cela le coût élevé des loyers (le loyer moyen est actuellement de 2 849 $) et le coût élevé de l’achat d’une propriété (le prix d’achat moyen est actuellement de 1 161 200 $), on constate que la période d’épargne nécessaire à l’accession à la propriété s’allonge encore davantage.

En analysant la dernière enquête de Mercer, on constate que sur 227 villes du monde, 5 villes canadiennes figurent sur la liste des villes les plus dispendieuses.

- Toronto (90e rang mondial) a été classée ville canadienne la plus chère.

- Vancouver (116e rang mondial),

- Montréal (135e rang mondial),

- Ottawa (137e rang mondial),

- et Calgary (145e rang mondial)

Vous trouverez ci-dessous les comparaisons entre chaque ville canadienne de l’enquête et leur accessibilité respective en fonction de leur revenu moyen par ménage.

Nous avons utilisé les prix moyens des propriétés tirés des dernières données de l’ACI, calculé le revenu requis en utilisant le meilleur taux de nesto +2 % pour obtenir le revenu admissible, et comparé ce résultat au revenu moyen des ménages tiré des données de recensement de Statistique Canada.

Les chiffres ci-dessus signifient que vous devez gagner plus de trois fois le revenu moyen d’un ménage pour devenir propriétaire à Toronto.

Alors, qu’est-ce qui alimente la crise de l’accessibilité? Il s’agit d’une combinaison de plusieurs facteurs.

L’offre et la demande contribuent de manière significative à l’accessibilité; avec un taux d’inoccupation des logements locatifs inférieur à 1 % dans la ville, il y a une pénurie apparente de logements. Il y a aussi l’augmentation constante des coûts de construction de logements, le coût moyen des matériaux de construction ayant doublé ces dernières années.

Cette situation a poussé de nombreux constructeurs à suspendre ou à retarder leurs projets de construction, ce qui a intensifié la pénurie de logements.

La croissance de la population est le deuxième facteur qui explique la pénurie de l’offre et l’augmentation de la demande. Toronto est l’une des plus grandes villes du pays et constitue un pôle économique important qui contribue à hauteur de 20 % au PIB du Canada. La ville est le centre de nombreuses industries majeures comme la finance, l’industrie manufacturière et les technologies.

En tant que centre économique, la ville attire naturellement une population plus nombreuse qui a besoin d’y élire domicile, surtout si vous devez vous trouver à une distance raisonnable de votre lieu de travail. Cela signifie une population croissante avec une augmentation de l’immigration et de la concurrence pour l’offre de logements déjà limitée dans la ville.

Quel est le revenu nécessaire pour pouvoir acheter une propriété à Toronto?

À Toronto, vous auriez besoin d’un revenu brut d’environ 263 300 $ pour être en mesure d’acheter une propriété au prix moyen de 1 103 600 $.

Le tableau ci-dessous indique le revenu total dont vous auriez besoin pour acheter une propriété en fonction du prix moyen, du taux hypothécaire et du taux des taxes foncières en 2023.

Apprenez-en plus sur ce calcul et sur la façon dont l’amortissement brut de la dette et les ratios d’endettement affectent le montant admissible de votre prêt hypothécaire. Utilisez notre calculateur de capacité d’emprunt pour savoir à quel montant vous êtes admissible et déterminer le prix maximum de la propriété que vous pouvez vous permettre d’acheter à Toronto.

Revenu nécessaire pour être admissible à une hypothèque à Toronto

Examinons le revenu dont vous avez besoin pour vivre à Toronto.

Pour simplifier les critères d’admissibilité, nous nous sommes basés sur une période d’amortissement de 30 ans avec une mise de fonds de 20 %, ce qui nous donne le coût du prêt hypothécaire sans la prime d’assurance prêt hypothécaire.

Pour Toronto, nous nous sommes basés sur le montant annuel des taxes foncières, soit 0,632 %, et sur une estimation de 150 $ pour les frais de chauffage mensuels.

Il est important de souligner que les prêteurs utilisent un amortissement du service de la dette plus faible lorsque les prêts hypothécaires ne sont pas assurés contre le défaut de paiement, généralement 35 % du revenu brut de l’emprunteur que ce dernier soit admissible. Plus votre ratio d’endettement est faible, plus vous êtes un candidat intéressant pour les prêteurs.

L’amortissement de la dette est une indication du montant de votre dette par rapport à votre revenu brut. Un ratio inférieur vous aidera à obtenir un prêt hypothécaire et laissera de la place dans votre budget pour d’autres objectifs financiers, comme l’épargne-retraite ou les dépenses imprévues.

Il est également important de mentionner que si votre cote de crédit FICO est inférieure à 680, les prêteurs peuvent vous accorder un prêt sur la base de 32 % seulement du revenu brut de votre ménage, afin de réduire davantage le risque.

Combien faut-il gagner pour acheter une propriété à Toronto?

Combien faut-il gagner pour acheter un condo à Toronto?

En plus des montants admissibles indiqués dans le tableau ci-dessus, si vous souhaitez acheter un condo à Toronto, vous devez ajouter 50 % des frais de condo estimés à vos frais de possession mensuels pour déterminer le revenu requis.

Nous nous sommes basés sur 50 % des frais de copropriété de 500 $ pour déterminer le revenu nécessaire à l’achat d’un condo.

Avec nesto, aucun stress

Si on ne peut égaler ou battre le taux de la compétition, recevez 500 $*.

*Des conditions s’appliquent

Comment calculer le montant que vous pouvez payer pour l’achat d’une propriété à Toronto?

Avant de commencer vos recherches, vous devez d’abord évaluer le montant que vous pouvez consacrer à votre logement. Votre capacité d’emprunt est en effet basée sur votre revenu actuel, vos dépenses, vos dettes et votre épargne.

La règle générale est que les frais de logement ne doivent pas dépasser un tiers de votre revenu mensuel brut. Vous pouvez déterminer votre budget de logement en commençant par votre revenu mensuel (salaire, primes et autres) et en soustrayant les dépenses mensuelles.

Ces dépenses doivent inclure les paiements de la voiture, des cartes de crédit, des prêts étudiants et de toute autre dette, ainsi que des dépenses comme les taxes foncières, les services publics et l’entretien de la propriété.

Une fois que vous avez calculé votre budget mensuel, vous pouvez estimer le prix de la propriété que vous pouvez vous permettre en tenant compte de votre mise de fonds, du taux hypothécaire et de la période d’amortissement.

Utilisez la calculatrice de capacité d’emprunt de nesto pour savoir ce que vous pouvez vous permettre de payer.

Quel est le taux hypothécaire moyen à Toronto?

Une hypothèque assurée par défaut vous permet d’obtenir les meilleurs taux offerts par le prêteur. Cependant, comme nous l’avons mentionné précédemment, le prix des propriétés à Toronto dépasse généralement le million de dollars, ce qui signifie que vous n’aurez accès qu’à des taux non assurés.

Ce n’est pas toujours une mauvaise chose, car les taux hypothécaires non assurés s’accompagnent de directives de prêt non assurées, ce qui signifie que vous pouvez amortir votre hypothèque sur 30 ans au lieu d’être limité à 25 ans.

L’assurance contre le défaut de paiement des prêts hypothécaires est requise lorsque vous versez une mise de fonds inférieure à 20 %. Vous devrez payer une assurance prêt hypothécaire, qui réduit certains des risques encourus par le prêteur en cas de défaut de paiement. Les prêts hypothécaires non assurés requièrent une mise de fonds de 20 % ou plus, ou un prix d’achat d’un million de dollars ou plus.

Le tableau ci-dessous montre l’incidence de l’assurance contre le défaut de paiement sur le montant total du prêt hypothécaire. Dans le cas d’une propriété dont le prix demandé est de 500 000 $ avec un amortissement de 25 ans, les options de versement d’une mise de fonds de 5 %, 10 % et 15 % nécessiteront toutes un prêt hypothécaire assuré contre le défaut de paiement, l’assurance contre le défaut de paiement s’ajoutant au coût total du prêt hypothécaire.

| Mise de fonds (%) | Mise de fonds ($) | Hypothèque nécessaire (après la mise de fonds) | Assurance prêt hypothécaire (SCHL) | Total de l’hypothèque nécessaire (avec l’assurance prêt hypothécaire) |

|---|---|---|---|---|

| 5 % | 25 000 $ | 475 000 $ | 19 000 $ | 494 000 $ |

| 10 % | 50 000 $ | 450 000 $ | 13 950 $ | 464 000 $ |

| 15 % | 75 000 $ | 425 000 $ | 11 900 $ | 437 000 $ |

| 20 % | 100 000 $ | 400 000 $ | 0 $ | 400 000 $ |

Une mise de fonds de 20 % entraîne un prêt hypothécaire non assuré, et aucune assurance contre le défaut de paiement ne sera ajoutée au prêt hypothécaire. Selon la province, il se peut que vous deviez également payer des taxes de vente sur le montant que vous payez pour l’assurance prêt hypothécaire.

La bonne nouvelle concernant l’achat dans les zones plus peuplées, en particulier à Toronto, c’est que presque tous les prêteurs qui travaillent à l’échelle nationale seront tout de même prêts à vous accorder un prêt immobilier pour les raisons suivantes :

- Il existe une plus grande proportion d’acheteurs potentiels à Toronto, ce qui rend moins risquée la vente de votre propriété en cas de ralentissement du marché.

- Les propriétés y sont plus recherchées parce qu’elles sont situées à proximité d’un plus grand nombre d’acheteurs potentiels.

- Plus d’opportunités d’affaires et d’emploi.

- Des bureaux physiques pour les employés.

- Plus de 70 % de la valeur d’une propriété en ville est liée à son terrain.

- Proximité des commodités sans voiture.

Réussir le test de stress hypothécaire pour obtenir un prêt hypothécaire à Toronto

Le test de stress hypothécaire exige des prêteurs sous réglementation fédérale qu’ils appliquent le critère de test de stress de 5,25 % ou de votre taux d’intérêt + 2 %, le plus élevé de ces deux montants étant retenu.

Le BSIF impose cette exigence afin de tester les emprunteurs et de protéger les prêteurs contre la prise de risques excessifs. Le test de stress confirme que vous pouvez encore vous acquitter de vos versements hypothécaires en cas de hausse des taux d’intérêt ou de baisse de vos revenus.

Pour obtenir un prêt hypothécaire, vous devez vous baser sur le paiement de référence, qui est le montant soumis au test de stress. Cela permet de s’assurer que vous pouvez toujours gérer confortablement les versements hypothécaires si votre situation financière change.

Dans le cas d’un prêt hypothécaire de 500 000 $ amorti sur 25 ans, si le taux d’intérêt actuel qui vous est proposé est de

Vous remarquerez que le fait d’avoir besoin d’être admissible sur le montant testé sous tension réduit votre pouvoir d’achat d’un montant important.

Dans le cas d’un prêt hypothécaire de 500 000 $ amorti sur 30 ans, si le taux d’intérêt actuel qui vous est proposé est de

Vous remarquerez que le fait d’avoir besoin d’être admissible au montant testé sous tension réduit votre pouvoir d’achat d’un montant plus élevé sur un amortissement de 30 ans.

Conseils aux nouveaux acheteurs à Toronto

Vous vous demandez peut-être comment vous pouvez vous permettre d’acheter une propriété à Toronto. Bien qu’il soit important de connaître le salaire dont vous aurez besoin et le montant à épargner pour la mise de fonds, il est tout aussi important de trouver la bonne habitation.

Voici quelques conseils pour vous aider à vous préparer à la recherche d’une propriété au Canada.

- Parcourez les listes MLS de vos quartiers préférés et participez à des journées portes ouvertes tout en prêtant attention aux prix des propriétés comparables et à la durée de leur présence sur le marché. Nos Perspectives du marché immobilier de Toronto offrent un moyen simple de suivre l’évolution des prix des propriétés dans la région.

- Notre calculateur de versements hypothécaires peut vous aider à établir votre budget en estimant les frais de clôture et les versements hypothécaires mensuels.

- La préapprobation hypothécaire est essentielle pour éviter toute surprise financière. Le prêteur vous demandera de lui communiquer vos revenus, votre cote de crédit et vos dettes. Une fois votre demande approuvée, vous recevrez une lettre contenant une garantie de taux d’intérêt valable pendant 90 ou 120 jours.

- Si l’on s’attend à ce que les taux baissent, préparez votre préqualification. Une préqualification ne vous bloque pas sur un taux, mais ne nécessite pas autant de documents pour comprendre votre situation financière et vous permettre de magasiner en toute confiance. Parlez à l’un des experts hypothécaires sans commission de nesto et demandez-lui de vous guider dans ce processus fastidieux, mais important.

- Avant de commencer vos recherches, envisagez de faire appel à un avocat spécialisé dans l’immobilier. Vous pouvez trouver un avocat et un agent immobilier compétents en demandant à des amis et à des membres de votre famille de vous recommander quelqu’un. Une fois que vous pensez en avoir trouvé un, posez-lui toutes vos questions pour voir s’il vous est utile et s’il représente le meilleur choix pour vous.

- Une fois que vous avez trouvé une propriété, il est toujours recommandé de procéder à son inspection.

Types de propriétés disponibles à Toronto

Toronto dispose de divers types de propriétés qui conviennent à tous les styles de vie.

- Il y a des condos parfaits pour les nouveaux acheteurs ou les personnes qui cherchent à vivre dans un plus petit espace, qui offrent généralement d’excellentes commodités et la proximité d’épiceries, de restaurants et de transports en commun.

- Les maisons unifamiliales et jumelées sont généralement plus spacieuses, ce qui est idéal pour les familles qui s’agrandissent ou les ménages multigénérationnels, et elles offrent un espace extérieur et plus d’intimité.

- Enfin, les maisons de ville offrent les avantages combinés des condos et des maisons jumelées.

- Une autre tendance émergente à Toronto est celle des laneway suites, qui sont des maisons indépendantes situées sur la même propriété qu’une maison unifamiliale ou jumelée. Ces propriétés sont généralement plus petites et sont situées dans l’arrière-cour ou à côté d’une voie publique.

Droits de cession immobilière à Toronto

Les droits de cession immobilière ont été introduits dans les années 70 et 80. Il s’agit d’une taxe qui doit être payée au gouvernement provincial lorsque le titre de propriété (y compris le terrain sur lequel il se trouve) est transféré à votre nom. Le montant dû dépend de la valeur de la propriété.

Toronto applique en outre une taxe municipale sur les transferts fonciers, ce qui signifie que lorsque vous achetez une propriété dans la ville, vous devez vous acquitter d’une double taxe sur les transferts fonciers. L’une est versée à la ville, l’autre à la province. Toronto a les taux de taxe de transfert de propriété les plus élevés du Canada.

Les droits de cession immobilière sont payés dans le cadre des frais de clôture, qui seront pris en charge par votre avocat spécialisé dans l’immobilier. Cette taxe est ajoutée au total des frais de clôture dus lorsque le titre de votre propriété est enregistré.

Droits de cession immobilière provinciaux

| Prix d’achat | Taux des droits de cession immobilière |

|---|---|

| Montants inférieurs ou égaux à 55 000 $ | 0,5 % |

| Montants supérieurs à 55 000 $ et inférieurs ou égaux à 250 000 $ | 1,0 % |

| Montants supérieurs à 250 000 $ et inférieurs ou égaux à 400 000 $ | 1,5 % |

| Montants supérieurs à 400 000 $ | 2,0 % |

| Montants supérieurs à 2 000 000 $, lorsque le terrain contient une ou deux résidences unifamiliales | 2,5 % |

Droits de cession immobilière municipaux

| Prix d’achat | Taux des droits de cession immobilière municipaux |

|---|---|

| Montants inférieurs ou égaux à 55 000 $ | 0,5 % |

| Montants supérieurs à 55 000 $ et inférieurs ou égaux à 250 000 $ | 1,0 % |

| Montants supérieurs à 250 000 $ et inférieurs ou égaux à 400 000 $ | 1,5 % |

| Montants supérieurs à 400 000 $ | 2,0 % |

| Montants supérieurs à 2 000 000 $ | 2,5 % |

Si vous achetez une propriété de 500 000 $, vous devrez payer 12 950 $ en taxes foncières, réparties comme suit.

Portion provinciale des droits de cession immobilière

55 000 $ x 0,5 % = 275 $

195 000 $ x 1,0 % = 1 950 $

150 000 $ x 1,5 % = 2 250 $

100 000 $ x 2,0 % = 2 000 $

275 $ + 1 950 $ + 2 250 $ + 2 000 $ = 6 475 $

Portion municipale des droits de cession immobilière

55 000 $ x 0,5 % = 275 $

195 000 $ x 1,0 % = 1 950 $

150 000 $ x 1,5 % = 2 250 $

100 000 $ x 2,0 % = 2 000 $

275 $ + 1 950 $ + 2 250 $ + 2 000 $ = 6 475 $

Montant total dû

6 475 $ + 6 475 $ = 12 950 $

Si vous achetez une propriété pour la première fois, vous pouvez bénéficier d’un remboursement pouvant atteindre 4 475 $ des droits de cession immobilière municipaux et 4 000 $ des droits de cession immobilière provinciaux. Cela réduirait le montant que vous devez de 12 950 $ à 4 475 $ en tant qu’acheteur d’une première habitation.

Mesures incitatives pour l’achat d’une première habitation à Toronto

Régime canadien d’accession à la propriété (RAP)

Les acheteurs d’une première habitation peuvent emprunter jusqu’à 60 000 $ de leur REER libre d’impôt, à condition qu’ils achètent la propriété pour y vivre au plus tard un an après l’achat. Les fonds doivent être remboursés à leur REER dans un délai de 15 ans. En savoir plus

Remboursements des droits de cession immobilière de Toronto et de l’Ontario

En tant que nouveau propriétaire, vous pouvez bénéficier d’un remboursement des droits de cession immobilière de la ville de Toronto pouvant aller jusqu’à 4 475 $ si vous occupez votre nouvelle résidence dans les neuf mois suivant l’achat. En savoir plus

Si vous occupez votre nouvelle résidence dans les neuf mois suivants l’achat, les acheteurs d’une première habitation en Ontario peuvent bénéficier d’un remboursement des droits de cession immobilière pouvant aller jusqu’à 4 000 $ de la part de la province. En savoir plus

Crédit d’impôt pour l’achat d’une première habitation (CIAPH)

Les acheteurs admissibles peuvent recevoir un maximum de 1 500 $ en crédits d’impôt en déduisant 15 % des dépenses jusqu’à concurrence de 10 000 $ pour l’achat d’une habitation. La condition est que l’acheteur n’ait pas été propriétaire d’une résidence au cours des quatre dernières années. En savoir plus

compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP)

Les personnes qui achètent leur première propriété peuvent verser des cotisations déductibles d’impôt jusqu’à 8 000 $ par an sur un nouveau compte d’épargne, jusqu’à concurrence de 40 000 $. Les retraits de ce compte effectués pour l’achat d’une propriété seront également exonérés d’impôt, à l’instar du compte CELI.

Les cotisations sont déductibles d’impôt. Les fonds non utilisés après 15 ans peuvent être transférés à l’abri de l’impôt dans un compte REER ou FERR. En savoir plus

Crédit d’impôt pour la rénovation d’habitations multigénérationnelles

Toute personne ayant dépensé jusqu’à 50 000 $ pour la construction d’un logement secondaire destiné à accueillir plusieurs générations peut demander un crédit d’impôt correspondant à 15 % de ses dépenses de rénovation et de construction admissibles. Ce crédit peut atteindre un maximum de 7 500 $. En savoir plus

Perspectives en matière d’habitation pour les acheteurs d’une première propriété en Ontario

Avec les récentes hausses de taux d’intérêt, les prix des propriétés sont restés relativement stables, avec seulement quelques légères baisses dans la province. Comme l’inflation devrait rester au-dessus de son objectif de 2 % beaucoup plus longtemps que prévu, d’autres augmentations des taux d’intérêt pourraient être nécessaires pour atteindre le taux d’inflation cible.

L’abordabilité reste le principal obstacle à l’accession à la propriété pour les nouveaux acheteurs à Toronto. Les contraintes de l’offre, la croissance démographique et l’étroitesse du marché locatif contribuent à rendre le logement encore plus inabordable.

La pénurie de stocks due au faible nombre de nouvelles inscriptions sur le marché, le ralentissement de la construction et la forte croissance démographique font craindre une crise du logement en Ontario qui pourrait se développer dans les années à venir.

Foire aux questions

Bienvenue dans notre foire aux questions (FAQ), où nous répondons aux questions les plus courantes, élaborées par nos experts hypothécaires internes, afin de vous aider à prendre les meilleures décisions en matière de financement hypothécaire.

Combien coûte une propriété moyenne?

Le coût d’une propriété varie en fonction de la région et de la ville où elle se trouve. De nos jours, une propriété moyenne coûte environ 680 000 $ au Canada, mais ce chiffre peut être inférieur à 200 000 $ dans certaines régions du Québec ou dépasser largement les 800 000 $ dans certaines régions de l’Ontario et de la Colombie-Britannique.

Quel est l’avenir de l’hypothèque canadienne moyenne?

Les taux devraient baisser au cours des prochaines années, ce qui permettra aux Canadiens d’obtenir plus facilement un prêt hypothécaire. Comme l’offre n’augmente pas, il sera probablement plus difficile pour le consommateur moyen d’obtenir un prêt hypothécaire, surtout si l’organisme fédéral de réglementation des prêts hypothécaires décide d’accroître encore les restrictions d’admissibilité.

Environ 30 % des détenteurs d’hypothèques qui atteignent actuellement le taux de déclenchement de leur hypothèque variable à paiement fixe risquent de subir un choc de paiement lorsque leur hypothèque arrivera à échéance.

De combien d’argent ai-je besoin pour acheter une propriété à Toronto?

Le prix des propriétés à Toronto varie d’un quartier à l’autre, mais il est généralement supérieur à 1 million $. Vous devrez épargner 20 % du prix d’achat pour votre mise de fonds et prévoir 5 % de plus pour les frais de clôture. Compte tenu des taux d’intérêt actuels, la plupart des candidats peuvent prétendre à un prêt hypothécaire représentant environ quatre fois leur revenu.

À l’inverse, il est possible d’acheter un condo avec une mise de fonds inférieure à 20 % pour moins d’un million de dollars. À Toronto, le revenu minimum ou le salaire minimum requis pour être admissible à un prêt hypothécaire correspond au quart du montant de l’hypothèque.

En conclusion

Se qualifier pour l’achat d’une maison à Toronto peut s’avérer difficile, en particulier pour les nouveaux acheteurs. Les prix moyens des propriétés de la ville sont bien supérieurs à ce qu’un ménage moyen peut se permettre, de sorte qu’il faut une planification et une budgétisation minutieuses pour réussir à s’en sortir. Si l’inflation est maîtrisée au cours des deux prochaines années, une réduction des taux hypothécaires devrait soulager les acheteurs. Si vous êtes prêt à accéder à la propriété, demandez conseil aux experts hypothécaires sans commission de nesto, qui vous guideront tout au long du processus de qualification pour devenir propriétaire à Toronto.

Pourquoi choisir nesto

Chez nesto, nos experts hypothécaires sans commission et certifiés dans de nombreuses provinces fournissent des conseils et un service exceptionnels qui dépassent les normes du secteur. Nos experts hypothécaires sont des employés salariés non commissionnés qui fournissent des conseils impartiaux sur les options hypothécaires adaptées à vos besoins et sont évalués en fonction de la satisfaction des clients et de la qualité de leurs conseils. nesto vise à transformer le secteur hypothécaire en fournissant des conseils honnêtes et des taux compétitifs à l’aide d’un processus entièrement numérique, transparent et fluide.

nesto a pour mission d’offrir une expérience de financement hypothécaire positive, transparente et simplifiée du début à la fin.

Contactez nos experts hypothécaires agréés et qualifiés pour trouver votre meilleur taux hypothécaire au Canada.

Prêt à vous lancer?

En quelques clics vous aurez accès à nos meilleurs taux. Ensuite, vous pourrez appliquer en ligne pour votre hypothèque en quelques minutes!

dans cette série Toronto Guide

Meilleurs taux hypothécaires

0.00%3 Year Fixe

Obtenez votre taux0.00%5 Year Fixe

Obtenez votre taux