Achat de Maison #Fondamentaux de l’hypothèque #Immobilier

Achat de Maison #Fondamentaux de l'hypothèque #Immobilier

Le revenu nécessaire pour obtenir un prêt hypothécaire au Canada

Table des matières

Les récents ajustements de taux de la Banque du Canada ont fait évoluer l’accessibilité au logement dans l’ensemble du pays, dans un contexte économique en pleine mutation. Ce guide présente les exigences actuelles en matière de revenu pour obtenir une hypothèque dans diverses régions et villes du Canada, afin de vous aider à comprendre comment ces changements économiques affectent l’abordabilité d’une propriété. Nous examinerons des facteurs essentiels, comme le ratio prêt-valeur, les exigences en matière d’amortissement de la dette, les considérations relatives à la période d’amortissement et les dernières implications du test de stress hypothécaire pour les emprunteurs canadiens.

Les grandes lignes

- À la suite des récents ajustements des taux de la Banque du Canada, les Canadiens ont généralement besoin d’un revenu de 3,5 à 4 fois le montant de leur prêt hypothécaire avec une mise de fonds de 20 %.

- Les exigences en matière de revenu varient considérablement d’une province à l’autre, Terre-Neuve ayant le revenu requis le plus bas et Vancouver le plus élevé.

- Le type de prêt hypothécaire, qu’il soit à taux fixe ou variable, peut avoir un impact significatif sur le revenu nécessaire pour être admissible, en particulier avec les taux plus élevés des tests de stress hypothécaires.

Meilleurs taux hypothécaires

0.00%3 Year Fixe

Obtenez votre taux0.00%5 Year Fixe

Obtenez votre tauxConditions requises pour l’obtention d’une hypothèque au Canada

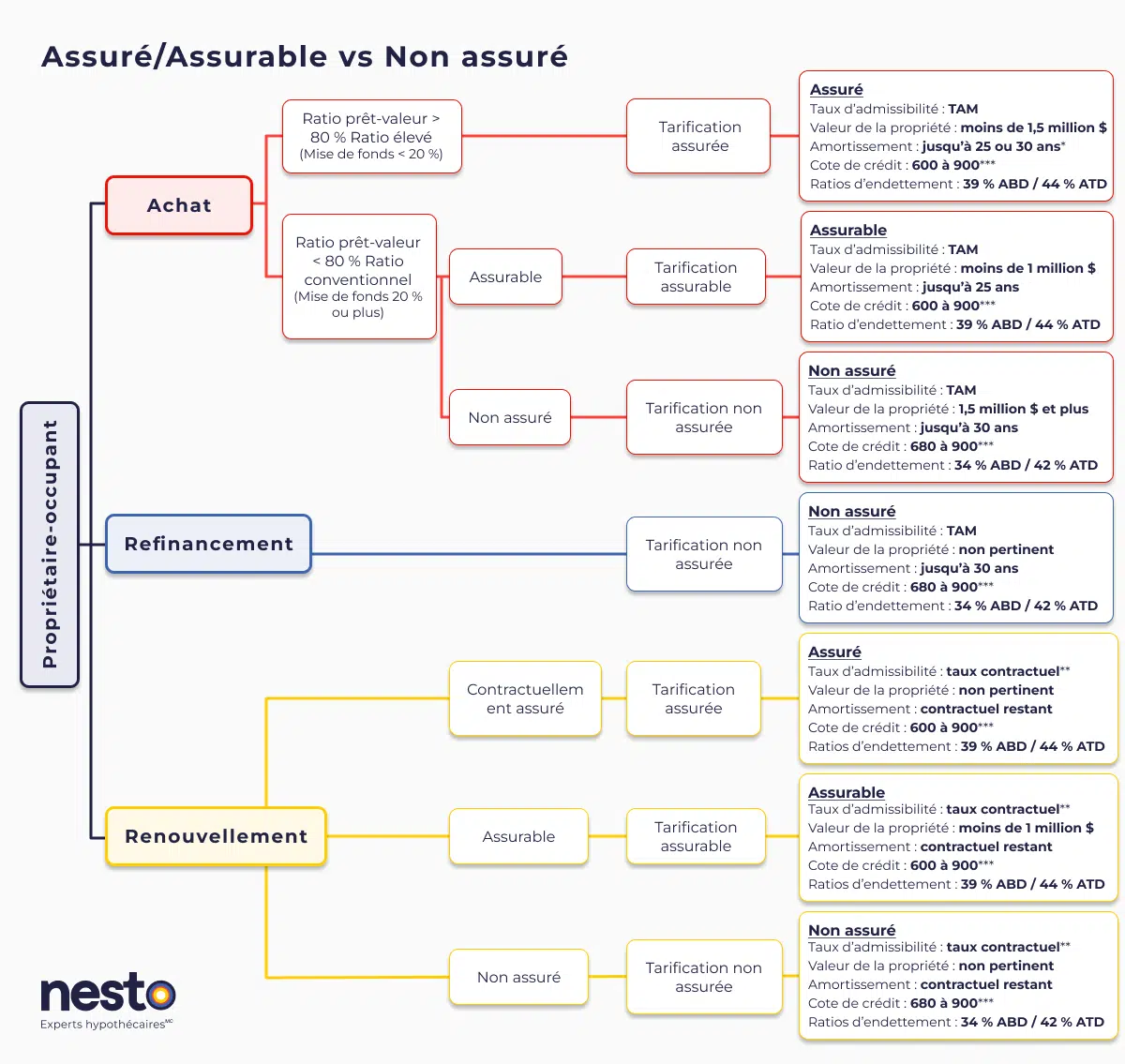

Ratios prêt-valeur et taux d’admissibilité

Un ratio prêt-valeur plus élevé pour les hypothèques assurées reste avantageux sur le marché actuel, car il vous permet d’accéder à des taux d’admissibilité plus bas. En revanche, des taux d’intérêt plus élevés exigent des emprunteurs qu’ils satisfassent à des normes plus strictes en matière de revenu et de cote de crédit.

Détails

*L’amortissement sur 30 ans pour les achats assurés est limité aux acheteurs d’une première propriété ou à ceux qui achètent une nouvelle construction.

**Le taux contractuel n’est applicable au renouvellement que s’il n’y a pas d’augmentation de l’amortissement contractuel ou du solde restant et si l’hypothèque est transférée d’un prêteur sous réglementation fédérale, comme l’indique le ministère des Finances, dans le cadre d’un transfert direct. Le Bureau du surintendant des institutions financières (BSIF) a modifié les exigences relatives au taux admissible minimal (TAM). Il sera utilisé pour déterminer l’admissibilité de toute hypothèque destinée à l’achat ou au refinancement. Le TAM ne s’applique pas au renouvellement si l’hypothèque est renouvelée avec le prêteur actuel ou s’il s’agit d’un prêteur soumis à la réglementation fédérale.

***Une cote de crédit de 600 ou 650 peut être acceptée en fonction de l’assureur hypothécaire et s’il y a un deuxième demandeur dont la cote de crédit est égale ou supérieure à 680. Les prêteurs peuvent échelonner les ratios d’amortissement de la dette (ABD/ABD) en fonction de la cote de crédit du (des) demandeur(s) ou de la raison de l’achat/du renouvellement (résidence principale ou propriété locative). Si l’un des demandeurs d’une hypothèque conjointe dispose d’une cote de crédit inférieure à 680, le prêteur peut appliquer des ratios de prêt aussi faibles que 32 % d’ABD et 40 % d’ATD. Tous les critères du tableau ci-dessus s’appliquent à une hypothèque sur une résidence principale occupée par son propriétaire avec nesto.

Les hypothèques contractuellement assurées sont des hypothèques initialement assurées par l’emprunteur au moment de l’achat et qui n’ont pas été refinancées ou modifiées de quelque manière que ce soit pour augmenter leur amortissement contractuel ou leur solde hypothécaire. Ces hypothèques assurées sont également connues sous le nom d’hypothèques à ratio élevé. En revanche, les termes « assurable » et « non assuré » s’appliquent aux hypothèques conventionnelles qui sont assurées ou non par le portefeuille en vrac (généralement payé par le prêteur).

Taux d’admissibilité pour les nouveaux achats

Un achat assuré peut être admissible en appliquant notre taux fixe le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat assuré peut être admissible en appliquant notre taux variable le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat assurable peut être admissible en appliquant notre taux fixe le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat assurable peut être admissible en appliquant notre taux variable le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat non assuré peut être admissible en appliquant notre taux fixe le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat non assuré peut être admissible en appliquant notre taux variable le plus bas, qui sera le plus élevé de 5,25 % ou de

Taux d’admissibilité pour le renouvellement (changement ou transfert)

Une hypothèque assurée peut être admissible à un renouvellement en appliquant le taux contractuel, qui peut être l’un de nos taux assurés fixes ou variables les plus bas, actuellement à

Une hypothèque assurable peut être admissible à un renouvellement en appliquant le taux contractuel, qui peut être l’un de nos taux assurable fixes ou variables les plus bas, actuellement à

Une hypothèque non assurée peut être admissible à un renouvellement en appliquant le taux contractuel, qui peut être l’un de nos taux non assurés fixes ou variables les plus bas, actuellement à

Taux d’admissibilité pour le refinancement

Comprendre le ratio d’amortissement de la dette

Le ratio d’amortissement de la dette, également appelé ratio dette-revenu, ratio d’amortissement brut de la dette (ABD) et ratio d’amortissement total de la dette (ATD), est très important. Les emprunteurs doivent en effet répondre à des critères d’admissibilité plus stricts :

- Ratios ajustés pour les prêts hypothécaires assurés et non assurés : une hypothèque assurée autorise un ratio de 39 % pour l’amortissement brut de la dette et de 44 % pour l’amortissement total de la dette, tandis qu’une hypothèque non assurée exige généralement des ratios plus faibles.

Priorité à la santé financière : avec des taux d’intérêt plus élevés, il est impératif de limiter ses versements hypothécaires mensuels en fonction de ses capacités financières.

| Type de Transaction & Limitation | ABD minimum | ATD minimum |

|---|---|---|

| Score de crédit (FICO) pour emprunteur à faible score (entre 650 et 680) | 32 | 40 |

| Refinancement non assuré ou achat non assuré d’une propriété évaluée à 1 million de dollars ou plus | 35 | 42 |

| Achat assuré avec un acompte de moins de 20%. | 39 | 44 |

Comment se qualifier pour un prêt hypothécaire au Canada?

Pour obtenir un prêt hypothécaire, vous devez réussir un test de stress qui prouve que vous pouvez faire face à des taux d’intérêt plus élevés. Ce test s’applique à tous les emprunteurs, même s’ils ne bénéficient pas d’une assurance prêt hypothécaire. Les prêteurs doivent confirmer que vous pouvez rembourser votre prêt hypothécaire à un taux plus élevé, connu sous le nom de taux minimum admissible. Le taux minimum admissible (TMA) est le plus élevé des deux taux suivants : le taux contractuel majoré de 2 % ou 5,25 %. Toutefois, lorsqu’un prêt hypothécaire assuré (l’emprunteur a payé l’assurance) est transféré ou échangé entre prêteurs au moment du renouvellement, il ne fait pas l’objet d’un test de stress hypothécaire et est qualifié au taux contractuel.

Exigences en matière d’assurance prêt hypothécaire

L’assurance prêt hypothécaire est obligatoire pour les mises de fonds inférieures à 20 %, ce qui a une incidence sur le montant de votre prêt hypothécaire et sur vos coûts mensuels. L’assurance contre le défaut de paiement s’applique souvent aux prêts dont le ratio prêt-valeur est plus élevé, ce qui rend les prêts hypothécaires à ratio élevé plus abordables. En raison des limitations de l’amortissement, ces prêts hypothécaires nécessitent une mise de fonds moins importante malgré un versement mensuel plus élevé.

| Rapport prêt/valeur | Prime sur le prêt total (amortissement de 25 ans) | Prime sur le prêt total (amortissement de 30 ans) |

|---|---|---|

| 80,01 % à 85 % | 2,80 % | 3,00 % |

| 85,01 % à 90 % | 3,10 % | 3,30 % |

| 90,01 % à 95 % | 4,00 % | 4,20 % |

Conditions de revenus spécifiques à la région et mises à jour mensuelles

Les conditions de revenu et les prix d’achat varient selon les régions :

- Les grandes villes comme Toronto et Vancouver ont des exigences de revenu plus élevées en fonction de la valeur des propriétés et des changements de taux d’intérêt.

- Des villes comme Montréal sont plus abordables, mais affichent de légères augmentations du revenu requis.

Variation d’un mois sur l’autre du revenu nécessaire pour obtenir une hypothèque dans les provinces canadiennes

Dans certaines provinces canadiennes, le prix moyen des maisons et le revenu requis pour être admissible à une hypothèque sur une maison à prix moyen ont changé par rapport au mois dernier.

Les calculs sont basés sur une hypothèque avec un amortissement de 25 ans, une mise de fonds de 20 %, un taux de taxes foncières moyen à l’échelle provinciale et incluent 100 $ pour les coûts de chauffage mensuels. Les prix des propriétés sont tirés du plus récent rapport de l’ACI.

Variation d’une année sur l’autre du revenu nécessaire pour obtenir une hypothèque dans les provinces canadiennes

Dans certaines provinces canadiennes, le prix moyen des maisons et le revenu requis pour être admissible à une hypothèque sur une maison à prix moyen ont changé par rapport à l’année dernière.

Les calculs sont basés sur une hypothèque avec un amortissement de 25 ans, une mise de fonds de 20 %, un taux de taxes foncières moyen à l’échelle provinciale et incluent 100 $ pour les coûts de chauffage mensuels. Les prix des propriétés sont tirés du plus récent rapport de l’ACI.

Variation d’un mois sur l’autre du revenu nécessaire pour obtenir une hypothèque dans les villes canadiennes

Dans certaines villes canadiennes, le prix moyen des maisons et le revenu requis pour être admissible à une hypothèque sur une maison à prix moyen ont changé par rapport à l’année dernière.

Les calculs sont basés sur une hypothèque avec un amortissement de 25 ans, une mise de fonds de 20 %, un taux de taxes foncières moyen à l’échelle provinciale et incluent 100 $ pour les coûts de chauffage mensuels. Les prix des propriétés sont tirés du plus récent rapport de l’ACI.

Variation d’une année sur l’autre du revenu nécessaire pour obtenir une hypothèque dans les villes canadiennes

Dans certaines villes canadiennes, le prix moyen des maisons et le revenu requis pour être admissible à une hypothèque sur une maison à prix moyen ont changé par rapport à l’année dernière.

Les calculs sont basés sur une hypothèque avec un amortissement de 25 ans, une mise de fonds de 20 %, un taux de taxes foncières moyen à l’échelle provinciale et incluent 100 $ pour les coûts de chauffage mensuels. Les prix des propriétés sont tirés du plus récent rapport de l’ACI.

Revenu nécessaire pour une maison à prix moyen au Canada

Sur la base des exigences des derniers tests de stress pour un amortissement de 25 ans, les Canadiens avec une mise de fonds de 20 % ont besoin d’un revenu compris entre [canada_fixed_income_need] et [canada_variable_income_need] pour acheter une maison au prix moyen au Canada aux taux fixes et variables d’aujourd’hui, respectivement, en mai 2025.

De plus, le revenu nécessaire pour acheter une maison à Terre-Neuve (à 59 970$) est très différent du revenu nécessaire pour acheter une maison à Vancouver (à 287 083 $).

Toutefois, une hypothèque assurée avec une mise de fonds de 10 % et un amortissement sur 25 ans nécessite généralement un seuil de revenu plus bas qu’un financement hypothécaire non assuré en raison des taux d’hypothèque non assurés plus élevés.

Revenu nécessaire pour acheter une maison à prix moyen au Canada avec un taux fixe assuré

Admissibilité à un taux assuré avec une mise de fonds de 10 % sur une période d’amortissement de 25 ans :

Revenu nécessaire pour acheter une maison à prix moyen au Canada avec un taux fixe non assuré

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Meilleurs taux hypothécaires

0.00%3 Year Fixe

Obtenez votre taux0.00%5 Year Fixe

Obtenez votre tauxCombien dois-je gagner pour m’offrir une maison au prix moyen au Québec ?

Comparez le revenu nécessaire pour acheter une propriété au prix moyen au Québec ou dans certaines de ses grandes villes et régions, y compris Montréal et Québec.

Combien dois-je gagner pour m’offrir une maison au prix moyen en Ontario ?

Comparez le revenu nécessaire pour acheter une propriété au prix moyen en Ontario ou dans certaines de ses grandes villes, y compris Toronto et Mississauga.

Combien dois-je gagner pour m’offrir une maison au prix moyen en Alberta ?

Comparez le revenu nécessaire pour acheter une propriété à prix moyen en Alberta ou dans certaines de ses grandes villes, dont Calgary et Edmonton.

Combien dois-je gagner pour m’offrir une maison au prix moyen en Colombie-Britannique ?

Comparez le revenu nécessaire pour acheter une propriété à prix moyen en Alberta ou dans certaines de ses grandes villes, dont Vancouver et Victoria.

Combien dois-je gagner pour m’offrir une maison au prix moyen dans les provinces des Prairies ?

Comparez le revenu nécessaire pour acheter une propriété au prix moyen dans les provinces des Prairies ou dans certaines de leurs grandes villes, dont Saskatoon et Winnipeg.

Combien dois-je gagner pour m’offrir une maison au prix moyen dans les provinces maritimes ?

Comparez le revenu nécessaire pour acheter une propriété au prix moyen dans les provinces maritimes ou dans certaines de leurs grandes villes, dont Halifax et Moncton.

Qu’est-ce que le revenu moyen vous permet d’acheter au Canada?

Combien faut-il gagner dans chaque province pour pouvoir acheter une maison à prix moyen?

Il n’y a pas de réponse simple à la question de l’abordabilité des prêts hypothécaires au Canada, car chaque municipalité de chaque province a son propre taux d’imposition foncière.

Combien faut-il gagner dans certaines grandes villes pour pouvoir acheter une maison à prix moyen?

Il n’y a pas de réponse simple à la question de l’abordabilité des prêts hypothécaires au Canada, car chaque municipalité de chaque province a son propre taux d’imposition foncière.

Meilleurs taux hypothécaires

0.00%3 Year Fixe

Obtenez votre taux0.00%5 Year Fixe

Obtenez votre tauxCombien puis-je obtenir sur différents types d’hypothèques ?

Revenu requis pour être admissible à l’hypothèque sur notre taux fixe assuré

Les calculs sont basés sur une hypothèque avec un amortissement de 25 ans, une mise de fonds de 20 %, un taux de taxes foncières moyen à l’échelle provinciale et incluent 100 $ pour les coûts de chauffage mensuels. Les prix des propriétés sont tirés du plus récent rapport de l’ACI.

Revenu requis pour être admissible à un prêt hypothécaire à notre taux variable assuré

Les calculs sont basés sur une hypothèque avec un amortissement de 25 ans, une mise de fonds de 20 %, un taux de taxes foncières moyen à l’échelle provinciale et incluent 100 $ pour les coûts de chauffage mensuels. Les prix des propriétés sont tirés du plus récent rapport de l’ACI.

Revenu requis pour être admissible à un prêt hypothécaire à notre taux fixe non assuré

Les calculs sont basés sur une hypothèque avec un amortissement de 30 ans, une mise de fonds de 20 %, un taux de taxes foncières moyen à l’échelle provinciale et incluent 100 $ pour les coûts de chauffage mensuels. Les prix des propriétés sont tirés du plus récent rapport de l’ACI.

Revenu requis pour être admissible à un prêt hypothécaire à notre taux variable non assuré

Les calculs sont basés sur une hypothèque avec un amortissement de 30 ans, une mise de fonds de 20 %, un taux de taxes foncières moyen à l’échelle provinciale et incluent 100 $ pour les coûts de chauffage mensuels. Les prix des propriétés sont tirés du plus récent rapport de l’ACI.

Revenu nécessaire pour être admissible à des soldes hypothécaires courants

Voici quelques montants d’hypothèque communs au Canada, par tranches de 100 000 $, allant de 100 000 $ à 1 million de dollars. Les critères d’admissibilité sont simplifiés en se basant sur une mise de fonds de 10 % sur une période d’amortissement de 25 ans et une mise de fonds de 20 % sur une période d’amortissement de 30 ans pour déterminer les coûts de possession, à l’exclusion des primes d’assurance prêt hypothécaire. Les prêteurs ajustent les ratios d’amortissement de la dette en fonction du ratio prêt-valeur et de la cote de crédit, ce qui augmente généralement le revenu brut requis pour assurer l’amortissement de la dette hypothécaire.

Quel revenu peut être admissible à une hypothèque de 100 000 $ ?

Admissibilité à un taux assuré avec une mise de fonds de 10 % sur une période d’amortissement de 25 ans :

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Quel revenu peut être admissible à une hypothèque de 200 000 $ ?

Admissibilité à un taux assuré avec une mise de fonds de 10 % sur une période d’amortissement de 25 ans :

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Quel revenu peut être admissible à une hypothèque de 300 000 $ ?

Admissibilité à un taux assuré avec une mise de fonds de 10 % sur une période d’amortissement de 25 ans :

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Quel revenu peut être admissible à une hypothèque de 400 000 $ ?

Admissibilité à un taux assuré avec une mise de fonds de 10 % sur une période d’amortissement de 25 ans :

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Quel revenu peut être admissible à une hypothèque de 500 000 $ ?

Admissibilité à un taux assuré avec une mise de fonds de 10 % sur une période d’amortissement de 25 ans :

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Quel revenu peut être admissible à une hypothèque de 600 000 $ ?

Admissibilité à un taux assuré avec une mise de fonds de 10 % sur une période d’amortissement de 25 ans :

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Quel revenu peut être admissible à une hypothèque de 700 000 $ ?

Admissibilité à un taux assuré avec une mise de fonds de 10 % sur une période d’amortissement de 25 ans :

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Quel revenu peut être admissible à une hypothèque de 800 000 $ ?

Admissibilité à un taux assuré avec une mise de fonds de 10 % sur une période d’amortissement de 25 ans :

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Quel revenu peut être admissible à une hypothèque de 900 000 $ ?

L’admissibilité à un taux assuré avec une mise de fonds de 10 % sur un amortissement de 25 ans ne s’applique pas aux propriétés évaluées à 1 million de dollars ou plus :

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Quel revenu peut être admissible à une hypothèque de 1 000 000 $ ?

Revenu nécessaire pour une hypothèque de 1 000 000 $ au CanadaLes propriétés d’une valeur de 1 million de dollars ou plus au Canada nécessitent une mise de fonds d’au moins 20 % et ne sont pas éligibles à l’assurance prêt hypothécaire. Les taux hypothécaires pour les transactions non assurées sont généralement plus élevés, quelle que soit la période d’amortissement, qui peut aller jusqu’à 30 ans. Toutefois, dans notre exemple, nous nous sommes basés sur un amortissement de 25 ans par souci de simplicité, afin de nous aligner sur les valeurs évoquées dans les montants hypothécaires communs précédents.

L’admissibilité à un taux assuré avec une mise de fonds de 10 % sur un amortissement de 25 ans ne s’applique pas aux propriétés évaluées à 1 million de dollars ou plus :

Admissibilité à un taux assuré avec une mise de fonds de 20 % sur une période d’amortissement de 30 ans :

Foire aux questions (FAQ) sur l’accessibilité hypothécaire

De quel salaire ai-je besoin pour acheter une maison au Canada aujourd’hui?

Les exigences actuelles en matière de revenu hypothécaire dépendent des taux d’intérêt, des prix d’achat, des taxes foncières et des frais de chauffage. Consultez un conseiller hypothécaire ou un expert hypothécaire de nesto pour obtenir des conseils personnalisés.

Pourquoi les versements hypothécaires augmentent-ils?

La hausse des taux d’intérêt entraîne une augmentation des versements hypothécaires mensuels, même pour les nouveaux prêts hypothécaires à taux fixe. De nombreux emprunteurs optent désormais pour des amortissements sur 30 ans afin de réduire leurs versements et d’atténuer la hausse des coûts, bien que des amortissements plus longs augmentent les coûts d’intérêt totaux.

Pourquoi les versements hypothécaires variables ne baissent-ils pas?

Les versements hypothécaires à taux variable (VRM) ne changent pas, même lorsque la Banque du Canada abaisse ses taux directeurs. Ainsi, lorsque les taux d’intérêt augmentent, une plus grande partie du versement est affectée à la partie intérêt du prêt hypothécaire; lorsque les taux d’intérêt baissent, une plus grande partie du versement est affectée au capital.

En période de pressions inflationnistes, lorsque les taux d’intérêt augmentent rapidement, les VRM peuvent atteindre leur taux de déclenchement ou leur seuil de déclenchement; à ce moment-là, le versement couvrira principalement les intérêts impayés et tout capital hypothécaire gonflé ou original dû. C’est probablement la raison pour laquelle de nombreux Canadiens qui ont contracté un prêt hypothécaire à taux variable en 2021 remarquent que leurs paiements n’ont pas diminué aussi rapidement que prévu.

En revanche, les versements hypothécaires à taux variable (ARM) s’ajustent mensuellement aux variations de taux, réduisant le capital de manière plus constante lorsque les taux baissent.

Quel revenu permet d’obtenir un prêt hypothécaire de 400 000 $?

Pour être admissibles à un prêt hypothécaire de 400 000 $, les Canadiens doivent généralement disposer d’un revenu se situant entre 96 038 $ et 100 933 $, en supposant une mise de fonds de 20 % avec les taux d’admissibilité actuels.

Au 30 juin, 2025, notre taux fixe de 5 ans le plus bas est

En conclusion

Pour vous y retrouver dans le marché immobilier canadien, que ce soit pour l’achat de votre première maison ou pour des travaux d’amélioration, vous devez vous tenir au courant des exigences en matière de revenu, des ratios d’amortissement de la dette et de l’évolution des taux d’intérêt, ce qui vous aidera à prendre des décisions en toute confiance.

Dans le contexte économique actuel, il est essentiel de comprendre le paysage hypothécaire canadien. Le partenariat avec un expert en hypothèques peut simplifier ce parcours – contactez l’équipe expérimentée de nesto pour explorer les options actuelles et faire le bon choix pour votre avenir financier.

Pourquoi choisir nesto

Chez nesto, nos experts hypothécaires sans commission et certifiés dans de nombreuses provinces fournissent des conseils et un service exceptionnels qui dépassent les normes du secteur. Nos experts hypothécaires sont des employés salariés non commissionnés qui fournissent des conseils impartiaux sur les options hypothécaires adaptées à vos besoins et sont évalués en fonction de la satisfaction des clients et de la qualité de leurs conseils. nesto vise à transformer le secteur hypothécaire en fournissant des conseils honnêtes et des taux compétitifs à l’aide d’un processus entièrement numérique, transparent et fluide.

nesto a pour mission d’offrir une expérience de financement hypothécaire positive, transparente et simplifiée du début à la fin.

Contactez nos experts hypothécaires agréés et qualifiés pour trouver votre meilleur taux hypothécaire au Canada.

EXPLICATIONS

Taux d’intérêt

Valeurs de propriété

L’Indice des prix des propriétés

Types de propriétés

Catégories de propriété

L’assurance strate

Valeurs de loyers

Critères de qualification

Titres professionnels réglementés

Experts hypothécaires

Taux d’intérêt

Basé sur les taux fixes de 5 ans assurés et non assurés de nesto tels qu’annoncés sur notre site Web. Pour aujourd’hui, lundi, 30 juin, 2025, nos exemples de calculs sont basés sur nos taux les plus bas, qui peuvent ou non s’appliquer à votre situation de financement particulière ou à vos objectifs à long terme. Les hypothèques à taux fixe assurées seront qualifiées à

Nous vous remercions de votre patience et de votre compréhension et vous encourageons à nous envoyer un courriel à l’adresse website@nesto.ca pour nous faire part des informations qui doivent être corrigées, accompagnées de vos sources.

Valeurs de propriété

Les valeurs des propriétés recensées par l’ACI ou l’APCIQ sont présentées comme la référence composite ou les prix moyens pour chaque ville/province/région, à moins que cela ne soit précisé. Elles peuvent être indifféremment appelées prix moyens des propriétés, bien qu’un prix moyen puisse ne pas être disponible pour de nombreuses régions en dehors du Québec.

L’Indice des prix des propriétés MLS® (IPP)

L’Indice des prix des propriétés MLS® (IPP) est un indice des prix de l’immobilier compilé par l’Association canadienne de l’immobilier (ACI) qui suit l’évolution du prix des propriétés dans votre quartier. Il s’agit d’un moyen rapide pour les Canadiens de comparer les prix des propriétés dans différentes régions du Canada et entre différentes périodes, sans avoir à tenir compte des caractéristiques uniques d’une propriété particulière.

Alors que les prix du marché peuvent varier d’un mois à l’autre en fonction de facteurs saisonniers, l’indice des prix des propriétés (IPP) offre une vision plus cohérente et permet de suivre l’évolution des prix sur une période prolongée. L’indice des prix des propriétés (IPP) est mis à jour sur une base annuelle, en mai, afin de refléter les changements survenus sur les marchés immobiliers.

L’IPP MLS® est le moyen le plus exhaustif et le plus précis de suivre le niveau et les tendances des prix des propriétés d’un quartier. L’IPP MLS se fonde sur plus de 15 ans de données provenant du système MLS® et sur des modèles statistiques avancés pour créer une propriété « typique » en fonction des caractéristiques des propriétés achetées et vendues. Cette propriété de référence fait l’objet d’un suivi dans tous les quartiers du Canada et pour divers types de propriétés.

Types de propriétés

Les maisons unifamiliales, également appelées maisons individuelles, sont des propriétés résidentielles autonomes qui ne sont pas reliées à d’autres bâtiments. Il s’agit d’une unité résidentielle unique légale sur sa propre parcelle de terrain et d’un titre de propriété séparé.

Les maisons jumelées se caractérisent par leur conception architecturale unique, où deux maisons sont construites côte à côte et partagent un mur mitoyen. Bien qu’elles partagent un bâtiment, les maisons jumelées ont leur propre parcelle de terrain et des titres de propriété distincts.

Les maisons de ville sont des habitations résidentielles généralement caractérisées par des structures étroites et hautes, partageant souvent des murs avec les unités voisines. Bien qu’elles puissent partager des cours ou des éléments communs avec leurs voisins, les maisons de ville ont des titres de propriété distincts de ceux des bâtiments adjacents. Les maisons de ville peuvent être achetées en pleine propriété ou en location au sein d’une copropriété ou d’une strate et peuvent être accompagnées de leur propre parcelle de terrain. Les maisons de ville peuvent faire partie d’un immeuble de faible ou de grande hauteur.

Les condominiums, également appelés copropriétés, sont des propriétés résidentielles qui combinent des éléments d’appartements et de propriétés individuelles. Il s’agit d’une unité au sein d’un immeuble ou d’un complexe plus vaste appartenant à un particulier qui partage également la propriété des parties communes et des équipements avec les autres résidents. Les propriétaires de condos sont légalement propriétaires de leurs unités et peuvent les modifier dans le cadre des directives établies par le syndicat des copropriétaires. Contrairement aux maisons de ville, les condos n’offrent pas l’usage exclusif de l’espace extérieur, à moins qu’ils ne soient dotés d’un balcon ou d’une terrasse. Les condos peuvent faire partie d’un immeuble de faible ou de grande hauteur.

Les plexes ou multiplexes sont des immeubles résidentiels uniques composés de 2 à 6 unités au sein d’une même structure. Traditionnellement, ils sont conçus comme des immeubles résidentiels de faible hauteur où chaque unité est accessible par une entrée extérieure, les étages supérieurs étant reliés par des escaliers. Chaque unité dispose d’une immatriculation et d’un titre de propriété distincts, mais peut partager des éléments communs et des charges de copropriété avec les autres propriétaires du multiplexe. Les plex sont courants au Québec et dans les vieux quartiers de Toronto.

Catégories de propriété

La pleine propriété est un type de propriété dans lequel un individu ou une entité possède des droits de propriété complets et indéfinis sur une propriété et sa parcelle de terrain. Les types de propriété en pleine propriété les plus courants sont les maisons unifamiliales, les maisons jumelées, les fermes et les maisons de ville qui ne font pas partie d’un syndicat de copropriétaires.

Un condominium ou une copropriété est une catégorie de propriété distincte qui combine la vie en appartement et la propriété individuelle. Dans un condominium, les unités individuelles appartiennent aux résidents, tandis que les parties communes et les équipements sont partagés entre tous les propriétaires d’unités. Ce type de propriété vous donne des droits sur votre unité spécifique et certains droits et responsabilités sur les parties communes, comme les corridors, les ascenseurs, le garage, la piscine et les terrasses sur les toits.

Le bail est un accord juridique en vertu duquel une personne ou une entité détient le droit d’utiliser et d’occuper une propriété pendant une période déterminée, en général par le biais d’un contrat de bail. Dans certains cas, le titulaire du bail peut être propriétaire du bâtiment ou de l’unité et louer le terrain au propriétaire foncier (bailleur).

L’assurance strate

L’assurance strate est une assurance qu’une strate ou une copropriété utilise pour couvrir les dommages causés aux parties communes, aux actifs et aux passifs de la strate. Elle peut également couvrir les équipements construits ou installés dans le cadre de la construction initiale de chaque unité, même s’il ne s’agit pas de structures communes. L’assurance de la copropriété peut couvrir les éléments suivants :

- Bâtiments et structures sur la propriété de la strate, y compris les parties communes comme le garage, le toit, le hall d’entrée, la piscine, etc,

- Les responsabilités pour tout dommage matériel ou corporel dû à une blessure subie sur une propriété de la strate,

- Ce qui inclut également les installations dans l’unité standard ou une partie de la fabrication d’origine de chaque unité.

L’assurance de la copropriété ne couvre généralement pas les effets personnels et les appareils électroménagers dans une unité de copropriété. Les dommages causés par des propriétaires d’unités individuelles (par exemple, un dégât des eaux dû à la négligence d’un propriétaire d’unité) sont généralement couverts par l’assurance personnelle de la copropriété.

Valeurs de loyers

Nos moyennes de loyers mensuelles ou d’une année à l’autre proviennent du rapport national sur les loyers d’Urbanation, publié mensuellement sur Rentals.ca.

Critères de qualification hypothèques

Les critères d’admissibilité assurés se limitent à un ratio d’amortissement brut de la dette (ABD) de 39 % et à une période d’amortissement maximale de 25 ans. Pour les calculs des transactions hypothécaires assurées, nous avons utilisé dans nos exemples une mise de fonds de 20 %, sauf indication contraire, et exclu toute prime d’assurance prêt hypothécaire (SCHL). Les critères d’admissibilité non assurés sont limités à un ratio de 35 % de l’amortissement brut de la dette (ABD) et à une période d’amortissement maximale de 30 ans. Nous nous sommes basés sur une mise de fonds de 20 % pour les calculs de transactions hypothécaires non assurées dans nos exemples. Sauf indication contraire, un coût de chauffage mensuel de 100 $ est attribué au paiement mensuel total soumis à la simulation de crise.

Les taux d’imposition municipaux sont les plus récents indiqués sur le site Web de la municipalité concernée (le taux de 1 % est utilisé par défaut lorsqu’il n’est pas disponible ou pour une région dont le taux d’imposition n’est pas spécifié). L’assurance prêt hypothécaire n’est pas autorisée pour les achats dont la valeur est égale ou supérieure à 1 million de dollars, pour les amortissements supérieurs à 25 ans ou pour les opérations de refinancement.

Titres professionnels réglementés

Les provinces du Québec (AMF) et de Terre-Neuve-et-Labrador (Digital & Government Service NL) utilisent toutes deux exclusivement le titre de courtier hypothécaire pour l’octroi des licences.

En Ontario (FSRA), les courtiers et les agents hypothécaires servent tous deux d’intermédiaires entre les emprunteurs et les prêteurs, en aidant les clients à trouver les options hypothécaires les plus adaptées à leur situation financière. Un agent hypothécaire travaille sous la supervision d’un courtier hypothécaire et participe à la procédure de demande d’hypothèque. Le courtier hypothécaire peut également être responsable des exigences de conformité pour son agence de courtage ou son équipe.

La Colombie-Britannique (BCFSA) reconnaît deux rôles distincts au sein du secteur hypothécaire : le courtier en sous-hypothèques et le courtier hypothécaire. Ces postes ont des responsabilités et des fonctions spécifiques qui contribuent au processus global d’obtention d’hypothèques pour les clients. Le courtier hypothécaire auxiliaire travaille sous la supervision d’un courtier hypothécaire titulaire d’une licence et participe à diverses tâches, comme la collecte d’informations sur les clients, l’établissement de documents et la liaison avec les prêteurs. Le courtier hypothécaire supervise l’ensemble du processus de demande d’hypothèque, y compris l’évaluation des besoins du client, la recherche d’options hypothécaires appropriées, la négociation des conditions et le respect des réglementations.

En Alberta (RECA) et au Nouveau-Brunswick (FCNB), la distinction entre un associé en hypothèques et un courtier hypothécaire réside dans leurs rôles et responsabilités au sein du secteur hypothécaire. Un associé en hypothèques travaille généralement sous la supervision d’un courtier hypothécaire et participe à la procédure de demande d’hypothèque en rassemblant les documents nécessaires et en apportant son soutien aux clients. Un courtier hypothécaire est autorisé à négocier et à organiser des prêts hypothécaires pour le compte de ses clients, ce qui lui permet d’offrir une gamme plus complète d’options hypothécaires et d’acquérir une plus grande expertise dans ce domaine.

En Saskatchewan (FCAA) et en Nouvelle-Écosse (Government of Nova Scotia, Business Licensing), il existe des rôles distincts pour les courtiers hypothécaires associés et les courtiers hypothécaires. La différence majeure réside dans le niveau d’expérience et les exigences en matière de licence. Les courtiers hypothécaires associés travaillent sous la supervision d’un courtier hypothécaire titulaire d’une licence et sont en début de carrière. Ils peuvent aider à recueillir des informations sur les clients et à préparer des demandes d’hypothèque. Les courtiers hypothécaires ont obtenu les qualifications et les licences nécessaires pour travailler de manière indépendante et fournir des services hypothécaires directement aux clients. Ils sont habilités à négocier les conditions du prêt hypothécaire, à conseiller les clients et à faciliter le processus hypothécaire du début à la fin.

Au Manitoba (MSC), un vendeur est principalement responsable de la promotion et de la vente de produits ou de services, tandis qu’un agent agréé est habilité à prendre des décisions juridiquement contraignantes au nom de l’organisation. Ces rôles sont assortis de différents niveaux d’autorité et d’expertise, le vendeur se concentrant sur les ventes et l’agent agréé ayant des pouvoirs de décision plus étendus et assurant la liaison entre la société de courtage et l’organisme de réglementation.

Pour une liste complète des termes de licence au Canada, veuillez consulter la liste publiée par le Conseil des régulateurs des courtiers en hypothèques du Canada (CRBHC).

Experts hypothécaires de nesto

Les titres comme courtier hypothécaire, agent hypothécaire, courtier en sous-hypothèques, vendeur de prêts hypothécaires ou courtier principal sont des termes de licence réglementés au niveau provincial et assortis d’exigences de formation propres à chaque province. Toutefois, ils peuvent tous être désignés sous le nom de courtiers hypothécaires. En Ontario, où on utilise le terme d’agent hypothécaire,

Les courtiers hypothécaires ou les courtiers principaux ont une responsabilité supplémentaire en matière de conformité et de formation des agents hypothécaires.Les conseillers en hypothèques titulaires d’un permis utilisent souvent la norme du secteur, à savoir « courtier en hypothèques », « courtier » ou « conseiller », pour se désigner eux-mêmes. Toutefois, les exigences en matière de divulgation des titres des conseillers hypothécaires agréés varient d’une province à l’autre au Canada. Ces divulgations exigent des courtiers hypothécaires qu’ils respectent des règles spécifiques lorsqu’ils utilisent des titres pour représenter leurs qualifications et leur expertise. Les provinces disposent de règlements et de lignes directrices qui régissent l’utilisation des titres par les courtiers hypothécaires. Ces règlements visent à assurer la transparence et à protéger les consommateurs dans le secteur hypothécaire.

Prêt à vous lancer?

En quelques clics vous aurez accès à nos meilleurs taux. Ensuite, vous pourrez appliquer en ligne pour votre hypothèque en quelques minutes!

dans cette série Mortgage 101

Meilleurs taux hypothécaires

0.00%3 Year Fixe

Obtenez votre taux0.00%5 Year Fixe

Obtenez votre taux