Taux hypothécaires

Aucun taux pour le moment

*Transactions assurées. D’autres conditions s’appliquent. Taux en vigueur le 10 juillet, 2025

Obtenez les meilleurs taux hypothécaires actuels au Québec

Découvrez comment obtenir les taux hypothécaires les plus bas au Québec, que vous cherchiez à acheter, renouveler, ou refinancer. Grâce à nos outils faciles à utiliser et notre équipe d’experts, accédez instantanément à des taux compétitifs adaptés à votre situation financière, qu’il s’agisse d’un taux hypothécaire résidentiel, d’une première acquisition, ou d’un renouvellement de prêt.

Options de taux hypothécaires

Vous avez accès à une vaste gamme d’options de taux hypothécaires. Trouver celui qui vous correspond peut sembler complexe, mais grâce à notre tableau clair et détaillé, vous pouvez facilement comparer les taux en fonction de votre tolérance au risque, de votre horizon financier et de vos objectifs à court et à long terme. Que vous recherchiez un taux hypothécaire pour renouvellement ou que vous soyez un premier acheteur cherchant le meilleur taux hypothécaire pour premier acheteur, nous vous aidons à trouver la solution idéale.

Les taux indiqués ici concernent les prêts hypothécaires d’un montant compris entre 700 000$ et 1 375 000$. Les taux non assurés s’appliquent aux prêts hypothécaires de 900 000$ et plus. Certaines conditions s’appliquent. Demandez un devis pour obtenir votre taux personnalisé.

Le ratio prêt-valeur (RPV) est une mesure qui compare le montant de votre hypothèque à la valeur estimée de la propriété. Plus votre mise de fonds est élevée, plus votre ratio RPV est faible. *Applicable seulement avec une offre d’achat accepté ou de renouvellement (non applicable pour les préqualifications ou refinancement).

Les meilleurs taux des grandes banques

Les meilleurs taux des grandes banques dans un tableau facile à consulter. Comparez leurs taux, qu’il s’agisse d’un prêt hypothécaire à taux variable ou fixe, puis battez-les (ou obtenez 500 $) avec la garantie de bas taux de nesto.

*Taux de Toronto

Est-ce la première fois que vous achetez une maison?

Province d’achat

Trouvez la maison

qui convient à votre budget

Vous ne savez pas par où commencer? Consultez nos outils pour commencer

Tendances nationales des taux hypothécaires d’aujourd’hui

Pour le jeudi, 10 juillet, 2025:

Les taux hypothécaires fixes de 3 ans moyens au Québec sont

Les taux hypothécaires à taux variable ou ajustable de 3 ans moyens au Québec sont

Les taux hypothécaires fixes de 5 ans moyens au Québec sont

Les taux hypothécaires à taux variable ou ajustable de 5 ans moyens au Québec sont

Un point de base équivaut à 1/100 d’un point de pourcentage, soit 0,01 %.

Quels sont les taux hypothécaires moyens en vigueur au Québec?

En date du jeudi, 10 juillet, 2025, les options hypothécaires les plus populaires au Canada sont les taux conventionnels fixes et variables de 5 ans. Le taux fixe de 5 ans moyen est de

Voici les taux hypothécaires conventionnels moyens en vigueur à travers le Québec et le reste du Canada, y compris l’Ontario, la Colombie-Britannique et l’Alberta :

- Taux fixe de 2 ans (conventionnel) :

5,09 % - Taux fixe de 3 ans (conventionnel) :

4,69 % - Taux variable de 3 ans (conventionnel) :

5,50 % - Taux fixe de 4 ans (conventionnel) :

5,22 % - Taux fixe de 5 ans (conventionnel) :

4,58 % - Taux variable de 5 ans (conventionnel) :

4,67 % - Taux fixe de 7 ans (conventionnel) :

5,82 % - Taux fixe de 10 ans (conventionnel) :

6,78 %

Quels sont les taux hypothécaires les plus bas en vigueur au Québec?

Le taux moyen national affiché pour les prêts hypothécaires à taux fixes conventionnels de 5 ans est de 6,09 %. Les taux fixes de 5 ans les plus bas sont généralement réservés aux prêts à taux préférentiel assurés, avec nesto à

À l’échelle nationale, les réductions de taux variables et ajustables (ou primes additionnelles) sur le terme de 5 ans varient généralement de 0,50 % à 1,50 % par rapport au taux préférentiel de la Banque qui est, actuellement à 4,95 %. Les taux variables et ajustables les plus bas sont généralement réservés aux prêts à taux préférentiels assurés, avec nesto en tête du peloton à

Le taux moyen national affiché pour les prêts hypothécaires conventionnels de 3 ans est de 6,05 %. Les taux fixes de 3 ans les plus bas sont généralement réservés aux prêts à taux préférentiel assurés, avec nesto à

À l’échelle nationale, les réductions de taux variables et ajustables (ou primes additionnelles) sur le terme de 3 ans varient généralement de 0,15 % à 1,50 % par rapport au taux préférentiel de la Banque qui est actuellement à 4,95 %. Les taux variables et ajustables les plus bas sont généralement réservés aux prêts à taux préférentiels assurés, avec nesto en tête du peloton à

Voici les taux hypothécaires assurés actuellement disponibles à travers le Québec et le reste du Canada :

- Taux fixe de 2 ans (assuré) :

- Taux fixe de 3 ans (assuré) :

- Taux variable de 3 ans (assuré) :

- Taux fixe de 4 ans (assuré) :

- Taux variable de 5 ans (assuré) :

- Taux fixe de 5 ans (assuré) :

- Taux fixe de 7 ans (assuré) :

- Taux fixe de 10 ans (assuré) :

Devrais-je opter pour un terme de 5 ans ou de 3 ans au Québec?

Si vous pensez que les taux d’intérêt vont baisser prochainement, un terme plus court, par exemple 3 ans, pourrait être avantageux, car vous pourrez renouveler à un taux plus bas. Cependant, si vous préférez la stabilité et ne voulez pas prendre le risque que les taux montent, un terme de 5 ans à taux fixe vous permettra de bloquer votre versement mensuel pour une période plus longue. Comparer les taux hypothécaires fixes et variables peut également vous aider à prendre la meilleure décision entre ces deux options.

Il est conseillé de choisir un terme hypothécaire plus courte si vous prévoyez une baisse des taux d’intérêt au Québec. Un terme plus court vous permettrait de renouveler votre hypothèque à un taux d’intérêt encore plus bas. Cependant, si vos attentes ne se concrétisent pas, vous pourriez avoir une mauvaise surprise et devoir renouveler à des taux d’intérêt plus élevés. En général, les experts suggèrent d’opter pour un terme plus court lorsqu’on s’attend à ce que les taux baissent, tandis qu’un terme plus long est plus approprié lorsqu’on s’attend à ce que les taux augmentent.

La considération la plus importante est votre plan financier et votre stratégie hypothécaire. Si votre plan à long terme consiste à quitter le Canada ou à vous attendre à un héritage que vous aimeriez utiliser pour rembourser votre prêt hypothécaire plus tôt, vous devriez choisir une durée plus courte. Trouvez un prêteur offrant des conditions de transfert hypothécaire appropriées si vous souhaitez changer de maison avant la fin de votre terme.

Les taux d’intérêt augmentent au Québec! Il est primordial de comparer les taux avant de contracter un prêt hypothécaire. Facilitez votre recherche des taux les plus bas en commençant ici. nesto a souvent accès à des taux hypothécaires inférieurs à la moyenne nationale. Que vous achetiez, renouveliez ou refinanciez, nesto vous permet de trouver facilement le meilleur prêt hypothécaire.

Aperçu du secteur hypothécaire

Le 4 juin, la Banque du Canada (BoC) a maintenu le taux directeur à 2,75 %, ce qui laisse inchangé le taux préférentiel des prêteurs hypothécaires, fixé à 4,95 %. Selon nos prévisions, les incertitudes économiques mondiales pourraient inciter la Banque à abaisser son taux directeur à 2,25 % d’ici la fin de l’année. Consultez le communiqué de presse de la Banque du Canada, ainsi que notre analyse complète suivant l’annonce.

Les marchés obligataires à terme anticipent maintenant une probabilité supplémentaire de 72 % de statu quo et une probabilité de 28 % d’une baisse de taux de 25 points de base (0,25 %) lors de l’annonce du taux directeur de la Banque du Canada le 30 juillet. D’ici l’annonce du taux directeur du 17 septembre, la probabilité d’une baisse de taux passera à 29 % pour une baisse de 25 points de base (0,25 %).

Comment les obligations influencent-elles les taux hypothécaires?

Les taux hypothécaires fixes au Canada suivent le rendement des obligations canadiennes. Lorsque le rendement des obligations augmente, cela peut entraîner une hausse des taux hypothécaires, et inversement. Les taux hypothécaires résidentiels fixes de 5 ans, par exemple, suivent souvent cette tendance. Comparez les hypothèques à taux fixe vs variable pour comprendre comment ces mouvements de marché peuvent affecter vos versements.

Les taux fixes de 5 ans au Canada suivent le rendement des obligations canadiennes de 5 ans plus une marge fixée par les banques. Le rendement des obligations peut changer de direction en fonction du climat du marché et de facteurs économiques comme l’inflation et l’emploi. Bien que cela ne change pas votre taux si vous détenez un taux fixe de 5 ans, cela peut modifier les taux d’intérêt pour les nouveaux prêts hypothécaires à taux fixe de 5 ans. Pour simplifier, les taux hypothécaires suivent la direction du rendement des obligations, avec un écart supplémentaire de 1 à 2 % pour couvrir la prime de risque du prêteur et les coûts de financement.

Qu’est-ce qu’une courbe de rendement inversée?

Une courbe de rendement inversée est une courbe descendante, ce qui indique que les taux d’intérêt à court terme sont plus élevés que les taux à long terme. Une telle courbe de rendement correspond à des périodes de récession économique, au cours desquelles les investisseurs s’attendent à une baisse des rendements des obligations à long terme. De nombreuses économies développées, dont le Canada, ont connu une courbe de rendement inversée au cours des deux dernières années et, à la mi-septembre 2024, elle a commencé à s’inverser.

Comment l’inversion de la courbe de rendement a-t-elle affecté le marché hypothécaire canadien?

La courbe de rendement du Canada s’est inversée en 2022, de sorte que les obligations d’État à court terme ont eu un rendement plus élevé que les obligations à long terme. Cela a entraîné une augmentation des taux d’intérêt hypothécaires, qui ont suivi l’évolution des rendements obligataires.

La Banque du Canada ne fixe que les taux d’intérêt à court terme (cible de la politique de financement à un jour) au Canada. Elle n’influence pas les taux à long terme, qui sont régis par les forces du marché de l’offre et de la demande d’obligations. Lorsque le rendement des obligations augmente en raison de l’évolution du prix des obligations, le financement des prêts hypothécaires devient plus coûteux pour les prêteurs, ce qui entraîne une augmentation de leur taux annoncé afin de s’assurer qu’ils réalisent un bénéfice.

Qu’est-ce qu’un choc de paiements?

Un choc de paiements se produit lorsque vos versements hypothécaires augmentent soudainement en raison d’une hausse des taux d’intérêt lors du renouvellement. Pour éviter un choc de paiements, il est conseillé d’évaluer vos options à taux fixe si vous avez une faible tolérance aux risques liés aux fluctuations des taux. Cela est particulièrement pertinent pour ceux qui envisagent un prêt hypothécaire à taux variable ou ceux cherchant un taux d’intérêt promotionnel hypothécaire.

Les versements des prêts hypothécaires à taux ajustable (ARM) varient en fonction de la fluctuation du taux d’intérêt préférentiel du prêteur. La portion du versement qui remboursement le capital du prêt hypothécaire reste inchangée, mais l’intérêt s’ajuste en fonction de l’évolution des taux d’intérêt, à la hausse ou à la baisse. Ce n’est pas le cas des prêts hypothécaires à taux variable (VRM), dont les versements ne varient pas au gré des fluctuations des taux d’intérêt préférentiels. En revanche, la part du versement hypothécaire consacrée au capital et à l’intérêt sera modifiée.

Avec un ARM, vous subirez immédiatement une hausse de vos versements hypothécaires en cas de hausse des taux d’intérêt. En revanche, les variations du taux préférentiel du prêteur dans le cas d’un VRM n’auront pas d’incidence sur votre versement mensuel, mais elles entraîneront une accumulation d’intérêt en réduisant la part de votre paiement hypothécaire mensuel consacrée au remboursement de votre capital. L’amortissement d’un prêt hypothécaire à taux variable augmente donc, ce qui entraîne un amortissement négatif.

Lorsque votre prêt hypothécaire subit un amortissement négatif, la part d’intérêt de votre versement hypothécaire dépasse le montant du versement fixe. Par conséquent, l’intérêt excédentaire est reporté et ajouté au solde du capital. Au fil du temps, votre solde augmente et vous finissez par devoir plus que le montant initial du prêt. Lorsque votre prêt hypothécaire est ramené à son calendrier d’amortissement restant, vous subirez un choc de paiement important au moment du renouvellement.

Combien d’hypothèques canadiennes risquent-elles de subir un choc de paiements?

Les économistes et les décideurs politiques prévoient que plus de 900 milliards de dollars de prêts hypothécaires canadiens pourraient faire face à un choc de paiement important lors du renouvellement entre 2024 et 2026. Ce chiffre représente environ 60 % de tous les prêts hypothécaires détenus par les banques à charte. Un nombre considérable de Canadiens devraient renouveler leur prêt hypothécaire en 2026, avec environ 400 milliards de dollars, soit 26 % du total des prêts hypothécaires des banques à charte, qui arriveront à échéance. Compte tenu de la possibilité d’une augmentation des paiements, les personnes ayant un prêt hypothécaire à taux variable devraient sérieusement envisager de consulter un conseiller financier pour élaborer une stratégie qui atténue l’impact de ces hausses anticipées.

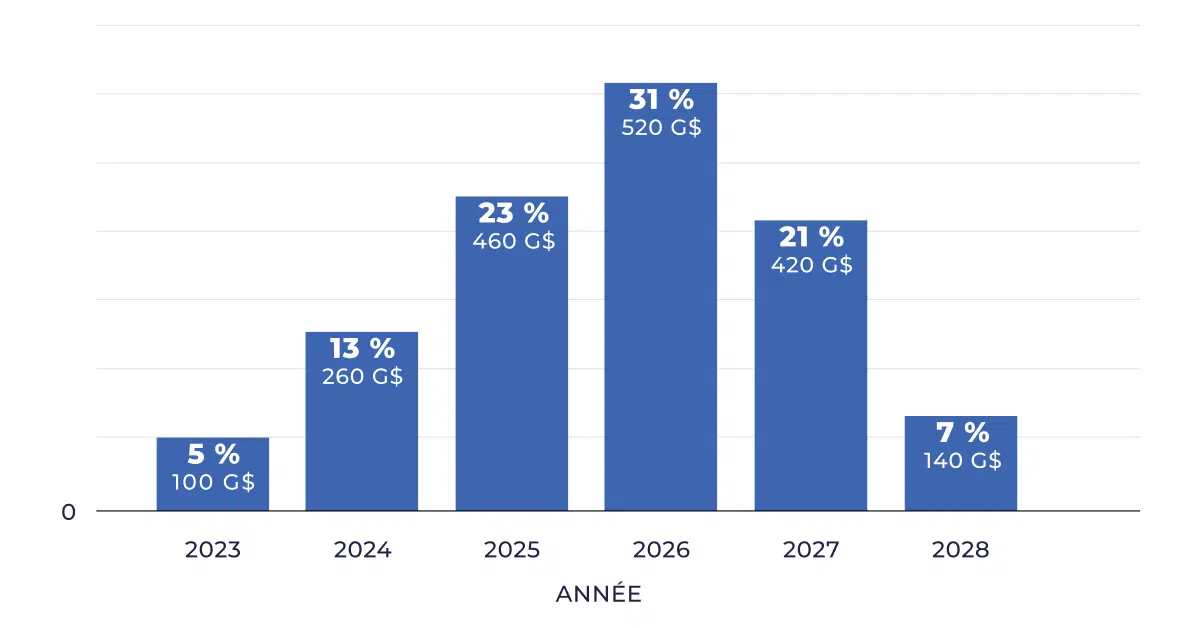

La Société canadienne d’hypothèques et de logement (SCHL) indique qu’environ 2,2 millions de prêts hypothécaires canadiens, soit environ 45 % de tous les prêts existants, arriveront à échéance entre 2024 et 2025. Bon nombre de ces prêts ont été obtenus à des taux d’intérêt historiquement bas pendant les années de pandémie de 2020 et 2021, et à mesure que les emprunteurs approchent du renouvellement, ils rencontreront probablement des taux beaucoup plus élevés. La SCHL souligne également que si seulement 5 % du total de 2 000 milliards de dollars de dette hypothécaire devait être renouvelé en 2023, ce pourcentage devrait augmenter fortement dans les années à venir, pour atteindre 23 % en 2025, 31 % en 2026 et 21 % en 2027. Cette tendance souligne l’importance d’une planification financière proactive pour les propriétaires confrontés à ces changements.

Qu’est-ce que le grand renouvellement?

Le grand renouvellement est une expression inventée par nesto pour désigner le nombre massif de prêts hypothécaires canadiens qui devraient être renouvelés entre 2025 et 2029. Si vous faites partie des millions de propriétaires qui devront renouveler leur prêt hypothécaire pendant cette période, il est essentiel de commencer à planifier dès maintenant pour bénéficier des meilleurs taux.

Au début de la pandémie, les propriétaires ont profité des faibles taux hypothécaires pour renouveler ou refinancer leur hypothèque. Plus de 30 % d’entre eux ont choisi de renouveler leur hypothèque à un taux variable plutôt qu’à un taux fixe, historiquement populaire. Comme les taux hypothécaires ont été historiquement bas pendant la majeure partie des années 2020 et 2021, de nombreux acheteurs ont pu bénéficier d’un montant hypothécaire plus élevé pour entrer sur le marché immobilier en pleine expansion, d’autant plus avec un taux variable, qui était plus bas que les taux fixes à l’époque.

Les législateurs et les analystes s’attendent à ce qu’environ 50 % de tous les prêts hypothécaires soient renouvelés en 2025 et 2026. Les taux d’intérêt hypothécaires devraient rester élevés, ce qui créera un choc de paiements quand ces emprunteurs renouvelleront leurs prêts.

Découvrez les projections des experts en matière de taux hypothécaires dans les prévisions de nesto.

Historique de l’hypothèque moyenne affichée par la banque et du taux préférentiel

Remontons dans le temps. Voici un aperçu historique de l’évolution des taux hypothécaires affichés et des taux préférentiels au Canada, depuis 1980.

Source : Banque du Canada

En savoir plus sur les taux et les prêts hypothécaires

Bienvenue dans notre section Foire aux questions (FAQ), où nous répondons aux questions les plus fréquentes que nos conseillers nesto reçoivent quotidiennement, conçues pour vous aider à prendre des décisions hypothécaires éclairées chaque fois que vous avez besoin d’un nouveau prêt hypothécaire ou pour renouveler/refinancer un prêt existant.

Les meilleurs taux hypothécaires du moment

La recherche d’un prêt hypothécaire peut être déroutante, surtout si vous achetez votre première maison. Il existe une multitude de termes et d’options, et il peut être difficile de savoir par où commencer. Cette section aborde les questions et les termes les plus courants lors de la recherche d’un prêt hypothécaire. À la fin, vous devriez mieux comprendre le processus et les termes connexes pour vous aider à trouver le meilleur taux hypothécaire au Canada.

Comment puis-je obtenir le meilleur taux hypothécaire?

Pour obtenir le meilleur taux hypothécaire, il est important d’avoir une bonne cote de crédit, une mise de fonds solide, et de comparer les offres des différents prêteurs. Chez nesto, nous vous aidons à obtenir les taux les plus bas en fonction de votre profil financier et de vos besoins spécifiques.

Qu’est-ce qu’un prêt hypothécaire?

Un prêt hypothécaire est un prêt destiné à l’achat d’un bien immobilier, qui sert à son tour de garantie pour le prêt. Son montant, plutôt élevé, est habituellement remboursé sur une période de 25 ou 30 ans. Même si le bien immobilier constitue la garantie, l’emprunteur en est le propriétaire même pendant qu’il rembourse le prêt.

Qu’est-ce qu’un taux hypothécaire?

Le taux hypothécaire, également appelé taux d’intérêt, est le pourcentage d’intérêt que vous paierez sur le montant de votre emprunt pendant le terme de votre prêt. Les taux hypothécaires peuvent être fixes, c’est-à-dire qu’ils restent les mêmes pendant le terme du prêt, ou variables, c’est-à-dire qu’ils fluctuent en fonction d’un rabais par rapport au taux d’intérêt de référence. Pour les taux variables, le taux d’intérêt de référence est toujours le taux préférentiel du prêteur, qui est habituellement basé sur une prime ajoutée au taux directeur de la Banque du Canada (BoC).

Qu’est-ce qu’un taux hypothécaire fixe?

Un taux hypothécaire fixe reste le même pendant toute la durée du terme, ce qui vous assure des versements mensuels constants. C’est une excellente option pour ceux qui préfèrent la stabilité et la prévisibilité, surtout si les taux d’intérêt risquent d’augmenter.

Quels sont les taux hypothécaires en vigueur?

Les meilleurs taux hypothécaires fixes et variables sur 5 ans en vigueur sont respectivement de

À quelle fréquence les taux hypothécaires de nesto sont-ils mis à jour?

Nos meilleurs taux sont mis à jour régulièrement, chaque fois qu’il y a un changement dans la tarification des taux provenant des marchés des capitaux. Les marchés des capitaux sont un terme général utilisé pour le marché monétaire secondaire où les acheteurs et les vendeurs peuvent échanger des investissements et des instruments de dette.

nesto est en mesure de procéder ainsi grâce à sa division des marchés des capitaux, chargée de trouver les meilleurs taux hypothécaires pour ses clients, et grâce à sa technologie avancée, qui permet s’assurer à ses clients qu’ils obtiennent toujours les dernières informations sur les taux en temps réel. Nous faisons aussi preuve de transparence, afin que le taux que vous voyez soit le taux que vous obtenez.

À quelle fréquence les taux hypothécaires changent-ils?

Les taux fixes sont basés sur le marché obligataire et peuvent fluctuer plus régulièrement, mais une fois que vous avez bloqué votre taux fixe, vous payez le même intérêt pendant toute la durée de votre contrat.

Les taux variables sont basés sur les obligations à court terme, les bons du trésor et les ratios de la dette souveraine. Les taux variables fluctuent régulièrement. Ces facteurs n’ont pas d’importance pour l’emprunteur une fois qu’il a bloqué sa réduction par rapport au taux préférentiel de son prêteur. Leur taux fluctuera aussi souvent que la Banque du Canada (BoC) mettra à jour son taux directeur au jour le jour, ce à quoi leur prêteur s’alignera en modifiant son taux d’intérêt préférentiel.

Une fois que la plupart des banques à charte auront modifié leur taux préférentiel, nesto fera de même. En général, cela se produit du jour au lendemain, lorsque la BdC modifie son taux directeur au jour le jour.

Comment obtenir le meilleur taux hypothécaire

Le fait d’obtenir le meilleur taux hypothécaire possible peut avoir un impact positif sur votre santé financière, en vous permettant d’économiser des centaines de dollars par mois et des milliers de dollars au cours de votre terme hypothécaire. En obtenant un taux préférentiel pour prêt hypothécaire, vous pouvez réduire considérablement le coût de l’accession à la propriété.

- Vérifiez votre cote de crédit: Une cote de crédit élevée est essentielle pour bénéficier des taux hypothécaires les plus bas.

- Versez une mise de fonds plus importante: Plus votre mise de fonds est importante, moins vous représentez un risque pour les prêteurs, ce qui peut se traduire par un taux d’intérêt plus bas.

- Tenez compte du type d’hypothèque et du terme: Choisissez entre un taux fixe et un taux variable, selon ce qui convient le mieux à votre situation financière.

- Profitez de l’expertise de votre prêteur hypothécaire: Travailler directement avec un prêteur, comme nesto, peut vous permettre de bénéficier de conseils personnalisés adaptés à votre situation.

Meilleurs taux hypothécaires

0.00%3 Year Fixe

Obtenez votre taux0.00%5 Year Fixe

Obtenez votre tauxFacteurs qui déterminent votre taux hypothécaire

Voici les principaux éléments qui influencent votre taux hypothécaire:

- Cote de crédit: Une cote de crédit élevée permet d’obtenir des taux plus bas.

- La mise de fonds: Une mise de fonds plus élevée peut réduire votre taux d’intérêt.

- Ratio d’endettement: Un faible ratio d’endettement améliore vos chances d’obtenir un taux plus bas.

- Type de prêt: Le choix entre un taux fixe, variable, ouvert ou fermé peut affecter vos taux.

- Facteurs économiques: Les taux préférentiels, les rendements des obligations et les conditions économiques globales influencent directement ou indirectement les taux hypothécaires.

Détails

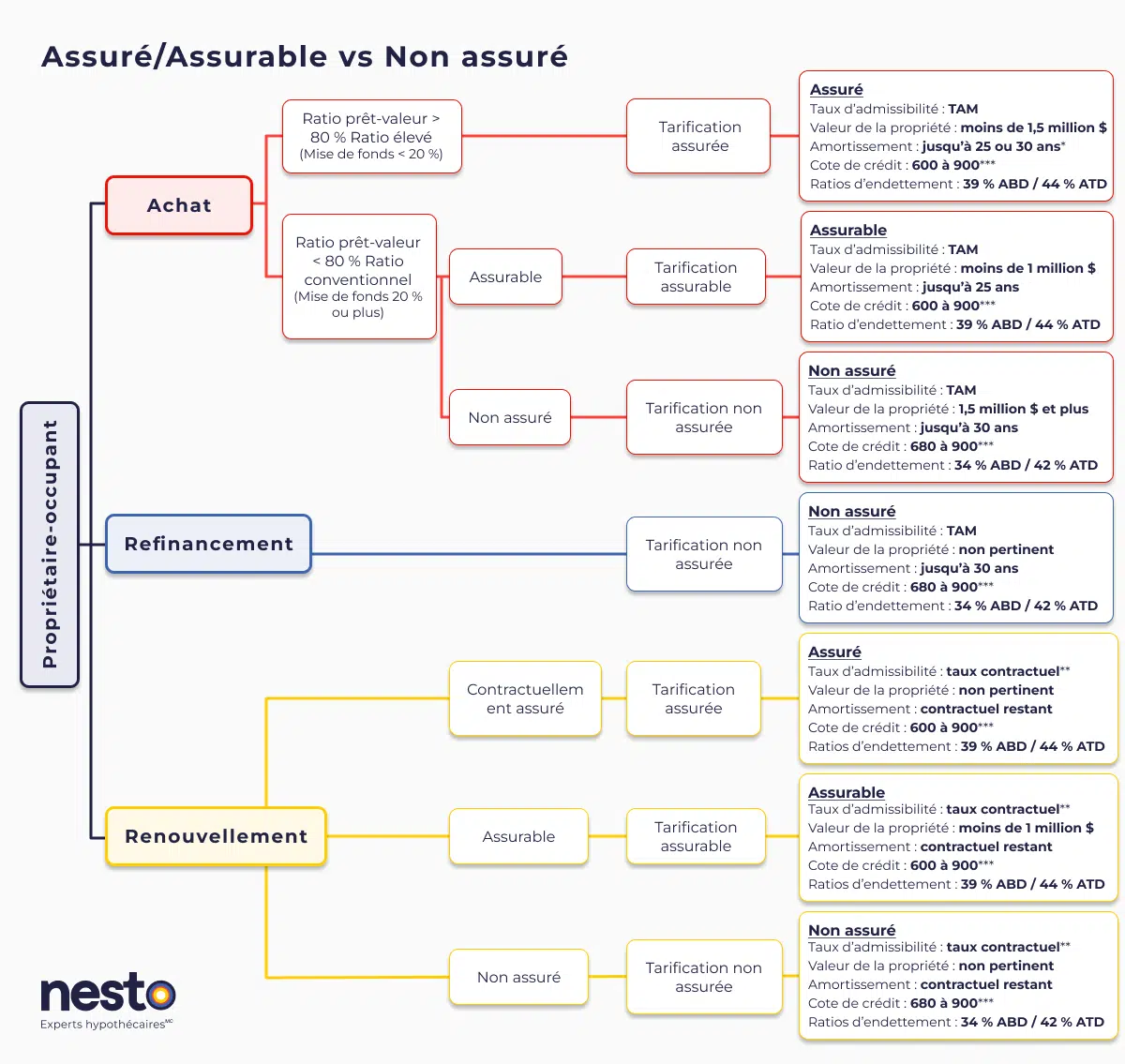

*L’amortissement sur 30 ans pour les achats assurés est limité aux acheteurs d’une première propriété ou à ceux qui achètent une nouvelle construction.

**Le taux contractuel n’est applicable au renouvellement que s’il n’y a pas d’augmentation de l’amortissement contractuel ou du solde restant et si l’hypothèque est transférée d’un prêteur sous réglementation fédérale, comme l’indique le ministère des Finances, dans le cadre d’un transfert direct. Le Bureau du surintendant des institutions financières (BSIF) a modifié les exigences relatives au taux admissible minimal (TAM). Il sera utilisé pour déterminer l’admissibilité de toute hypothèque destinée à l’achat ou au refinancement. Le TAM ne s’applique pas au renouvellement si l’hypothèque est renouvelée avec le prêteur actuel ou s’il s’agit d’un prêteur soumis à la réglementation fédérale.

***Une cote de crédit de 600 ou 650 peut être acceptée en fonction de l’assureur hypothécaire et s’il y a un deuxième demandeur dont la cote de crédit est égale ou supérieure à 680. Les prêteurs peuvent échelonner les ratios d’amortissement de la dette (ABD/ABD) en fonction de la cote de crédit du (des) demandeur(s) ou de la raison de l’achat/du renouvellement (résidence principale ou propriété locative). Si l’un des demandeurs d’une hypothèque conjointe dispose d’une cote de crédit inférieure à 680, le prêteur peut appliquer des ratios de prêt aussi faibles que 32 % d’ABD et 40 % d’ATD. Tous les critères du tableau ci-dessus s’appliquent à une hypothèque sur une résidence principale occupée par son propriétaire avec nesto.

Les hypothèques contractuellement assurées sont des hypothèques initialement assurées par l’emprunteur au moment de l’achat et qui n’ont pas été refinancées ou modifiées de quelque manière que ce soit pour augmenter leur amortissement contractuel ou leur solde hypothécaire. Ces hypothèques assurées sont également connues sous le nom d’hypothèques à ratio élevé. En revanche, les termes « assurable » et « non assuré » s’appliquent aux hypothèques conventionnelles qui sont assurées ou non par le portefeuille en vrac (généralement payé par le prêteur).

Taux d’admissibilité pour les nouveaux achats

Un achat assuré peut être admissible en appliquant notre taux fixe le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat assuré peut être admissible en appliquant notre taux variable le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat assurable peut être admissible en appliquant notre taux fixe le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat assurable peut être admissible en appliquant notre taux variable le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat non assuré peut être admissible en appliquant notre taux fixe le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat non assuré peut être admissible en appliquant notre taux variable le plus bas, qui sera le plus élevé de 5,25 % ou de

Taux d’admissibilité pour le renouvellement (changement ou transfert)

Une hypothèque assurée peut être admissible à un renouvellement en appliquant le taux contractuel, qui peut être l’un de nos taux assurés fixes ou variables les plus bas, actuellement à

Une hypothèque assurable peut être admissible à un renouvellement en appliquant le taux contractuel, qui peut être l’un de nos taux assurable fixes ou variables les plus bas, actuellement à

Une hypothèque non assurée peut être admissible à un renouvellement en appliquant le taux contractuel, qui peut être l’un de nos taux non assurés fixes ou variables les plus bas, actuellement à

Taux d’admissibilité pour le refinancement

En conclusion

Que vous soyez à la recherche du meilleur taux hypothécaire pour premier acheteur ou que vous souhaitiez simplement comparer les taux hypothécaires fixes et variables, nous sommes là pour vous aider à naviguer toutes les options disponibles au Québec. Grâce à nesto, vous bénéficiez d’un accès direct aux taux hypothécaires promotionnels, aux comparaisons personnalisées, et à des conseils d’experts.

Meilleurs taux hypothécaires

0.00%3 Year Fixe

Obtenez votre taux0.00%5 Year Fixe

Obtenez votre tauxPourquoi choisir nesto

Chez nesto, nos experts hypothécaires sans commission et certifiés dans de nombreuses provinces fournissent des conseils et un service exceptionnels qui dépassent les normes du secteur. Nos experts hypothécaires sont des employés salariés non commissionnés qui fournissent des conseils impartiaux sur les options hypothécaires adaptées à vos besoins et sont évalués en fonction de la satisfaction des clients et de la qualité de leurs conseils. nesto vise à transformer le secteur hypothécaire en fournissant des conseils honnêtes et des taux compétitifs à l’aide d’un processus entièrement numérique, transparent et fluide.

nesto a pour mission d’offrir une expérience de financement hypothécaire positive, transparente et simplifiée du début à la fin.

Contactez nos experts hypothécaires agréés et qualifiés pour trouver votre meilleur taux hypothécaire au Canada.

Économisez jusqu’à 18 542 $ dès votre premier trimestre*

Voir les taux actuels par provinces

Voir les taux actuels par ville

*Les taux d’intérêt affichés ou discutés verbalement ou par écrit peuvent être modifiés à tout moment et sans préavis. Le taux d’intérêt n’est pas garanti tant qu’il n’est pas fourni sous la forme d’un engagement hypothécaire ou d’un contrat de prêt produit par le prêteur. Les taux d’intérêt peuvent changer si le type de transaction change ou évolue en dehors des critères du taux d’intérêt initialement garanti. Afin de garantir votre taux d’intérêt en temps voulu, toutes les informations et tous les documents demandés doivent être fournis et jugés satisfaisants par le prêteur.