Le revenu nécessaire pour obtenir un prêt hypothécaire au Canada

Les récents ajustements de taux de la Banque du Canada ont fait évoluer l’accessibilité au logement dans l’ensemble du pays, dans un contexte économique en pleine mutation. Ce guide présente les exigences actuelles en matière de revenu pour obtenir une hypothèque dans diverses régions et villes du Canada, afin de vous aider à comprendre comment ces changements économiques affectent l’abordabilité d’une propriété. Nous examinerons des facteurs essentiels, comme le ratio prêt-valeur, les exigences en matière d’amortissement de la dette, les considérations relatives à la période d’amortissement et les dernières implications du test de stress hypothécaire pour les emprunteurs canadiens.

Les grandes lignes

- Les Canadiens ont généralement besoin d’un revenu équivalant à 4 à 5 fois le montant de l’hypothèque.

- Les exigences de revenu varient fortement selon la province et la ville.

- Le choix du terme et du type d’hypothèque influence fortement le revenu requis pour se qualifier.

Meilleurs taux hypothécaires

0.00%3 Year Fixe

Obtenez votre taux0.00%5 Year Fixe

Obtenez votre tauxConditions requises pour l’obtention d’une hypothèque au Canada

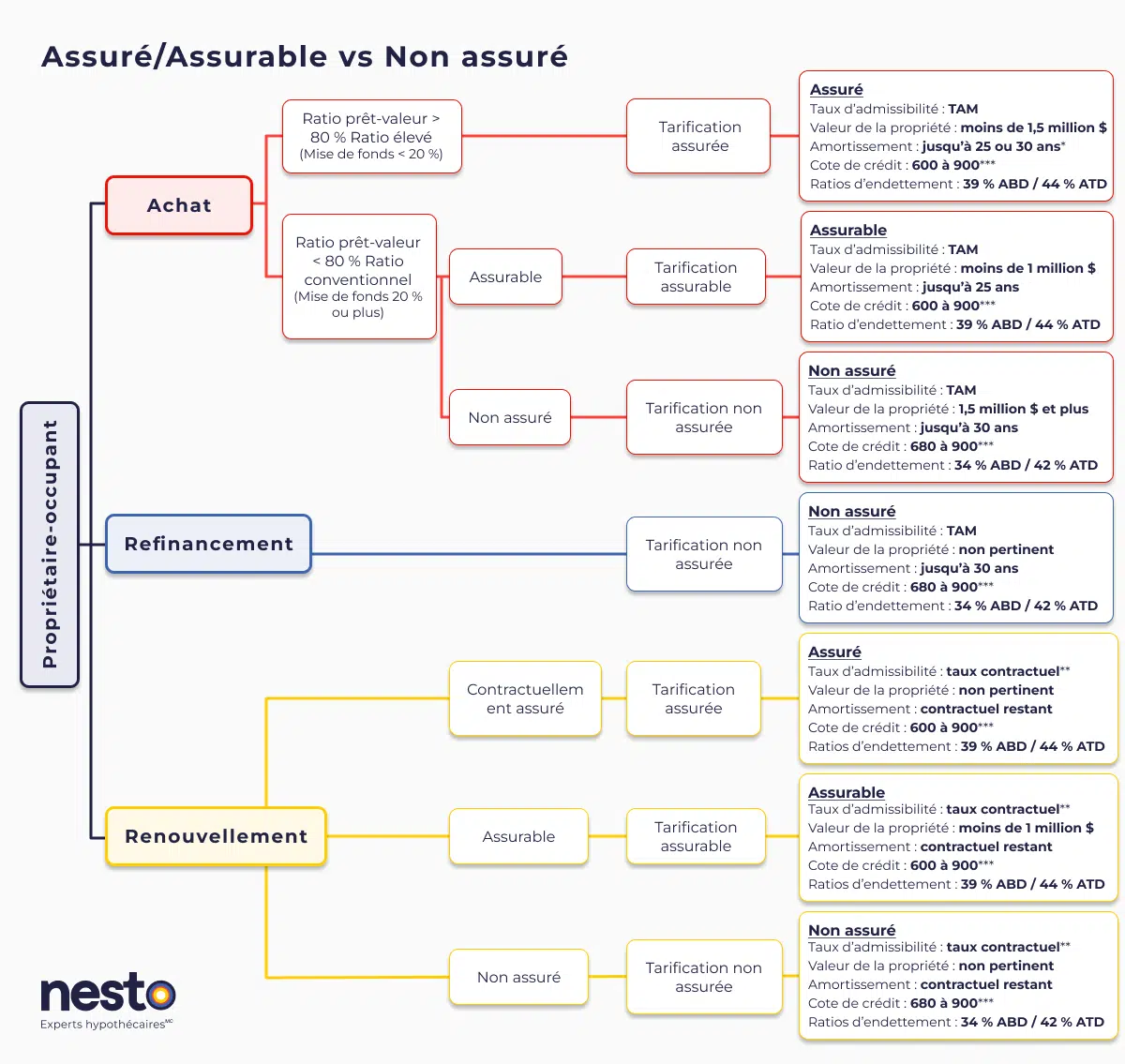

Ratios prêt-valeur et taux d’admissibilité

Un ratio prêt-valeur plus élevé pour les hypothèques assurées reste avantageux sur le marché actuel, car il vous permet d’accéder à des taux d’admissibilité plus bas. En revanche, des taux d’intérêt plus élevés exigent des emprunteurs qu’ils satisfassent à des normes plus strictes en matière de revenu et de cote de crédit.

Détails

*L’amortissement sur 30 ans pour les achats assurés est limité aux acheteurs d’une première propriété ou à ceux qui achètent une nouvelle construction.

**Le taux contractuel n’est applicable au renouvellement que s’il n’y a pas d’augmentation de l’amortissement contractuel ou du solde restant et si l’hypothèque est transférée d’un prêteur sous réglementation fédérale, comme l’indique le ministère des Finances, dans le cadre d’un transfert direct. Le Bureau du surintendant des institutions financières (BSIF) a modifié les exigences relatives au taux admissible minimal (TAM). Il sera utilisé pour déterminer l’admissibilité de toute hypothèque destinée à l’achat ou au refinancement. Le TAM ne s’applique pas au renouvellement si l’hypothèque est renouvelée avec le prêteur actuel ou s’il s’agit d’un prêteur soumis à la réglementation fédérale.

***Une cote de crédit de 600 ou 650 peut être acceptée en fonction de l’assureur hypothécaire et s’il y a un deuxième demandeur dont la cote de crédit est égale ou supérieure à 680. Les prêteurs peuvent échelonner les ratios d’amortissement de la dette (ABD/ABD) en fonction de la cote de crédit du (des) demandeur(s) ou de la raison de l’achat/du renouvellement (résidence principale ou propriété locative). Si l’un des demandeurs d’une hypothèque conjointe dispose d’une cote de crédit inférieure à 680, le prêteur peut appliquer des ratios de prêt aussi faibles que 32 % d’ABD et 40 % d’ATD. Tous les critères du tableau ci-dessus s’appliquent à une hypothèque sur une résidence principale occupée par son propriétaire avec nesto.

Les hypothèques contractuellement assurées sont des hypothèques initialement assurées par l’emprunteur au moment de l’achat et qui n’ont pas été refinancées ou modifiées de quelque manière que ce soit pour augmenter leur amortissement contractuel ou leur solde hypothécaire. Ces hypothèques assurées sont également connues sous le nom d’hypothèques à ratio élevé. En revanche, les termes « assurable » et « non assuré » s’appliquent aux hypothèques conventionnelles qui sont assurées ou non par le portefeuille en vrac (généralement payé par le prêteur).

Taux d’admissibilité pour les nouveaux achats

Un achat assuré peut être admissible en appliquant notre taux fixe le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat assuré peut être admissible en appliquant notre taux variable le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat assurable peut être admissible en appliquant notre taux fixe le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat assurable peut être admissible en appliquant notre taux variable le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat non assuré peut être admissible en appliquant notre taux fixe le plus bas, qui sera le plus élevé de 5,25 % ou de

Un achat non assuré peut être admissible en appliquant notre taux variable le plus bas, qui sera le plus élevé de 5,25 % ou de

Taux d’admissibilité pour le renouvellement (changement ou transfert)

Une hypothèque assurée peut être admissible à un renouvellement en appliquant le taux contractuel, qui peut être l’un de nos taux assurés fixes ou variables les plus bas, actuellement à

Une hypothèque assurable peut être admissible à un renouvellement en appliquant le taux contractuel, qui peut être l’un de nos taux assurable fixes ou variables les plus bas, actuellement à

Une hypothèque non assurée peut être admissible à un renouvellement en appliquant le taux contractuel, qui peut être l’un de nos taux non assurés fixes ou variables les plus bas, actuellement à

Taux d’admissibilité pour le refinancement

Ratios prêt-valeur et taux de qualification

Les ratios prêt-valeur plus élevés pour les hypothèques assurées demeurent avantageux dans le contexte actuel, puisqu’ils permettent d’accéder à des taux de qualification plus bas. Cela dit, la hausse des taux d’intérêt signifie que les emprunteurs doivent répondre à des critères plus stricts en matière de revenus et de cote de crédit.

Comprendre les ratios d’endettement

Les ratios d’endettement, aussi appelés ratios dette-revenu, soit le ratio d’amortissement brut de la dette (ABD) et le ratio d’amortissement total de la dette (ATD), sont devenus particulièrement importants dans un contexte de critères de qualification plus exigeants :

Ratios ajustés selon le type d’hypothèque : les hypothèques assurées permettent un ABD maximal de 39 % et un ATD de 44 %, tandis que les hypothèques non assurées exigent généralement des ratios plus bas.

Accent sur la santé financière : avec des taux d’intérêt plus élevés, il est essentiel de maintenir des versements hypothécaires mensuels compatibles avec votre budget.

| Type de Transaction & Limitation | ABD minimum | ATD minimum |

|---|---|---|

| Score de crédit (FICO) pour emprunteur à faible score (entre 650 et 680) | 32 | 40 |

| Refinancement non assuré ou achat non assuré d’une propriété évaluée à 1,5 million de dollars ou plus | 35 | 42 |

| Achat assuré avec un acompte de moins de 20%. (s’applique également aux prêts hypothécaires assurables lors de nouveaux achats et de renouvellements) | 39 | 44 |

Comment se qualifier pour un prêt hypothécaire au Canada?

Pour obtenir un prêt hypothécaire, vous devez réussir un test de stress qui prouve que vous pouvez faire face à des taux d’intérêt plus élevés. Ce test s’applique à tous les emprunteurs, même s’ils ne bénéficient pas d’une assurance prêt hypothécaire. Les prêteurs doivent confirmer que vous pouvez rembourser votre prêt hypothécaire à un taux plus élevé, connu sous le nom de taux minimum admissible. Le taux minimum admissible (TMA) est le plus élevé des deux taux suivants : le taux contractuel majoré de 2 % ou 5,25 %. Toutefois, lorsqu’un prêt hypothécaire assuré (l’emprunteur a payé l’assurance) est transféré ou échangé entre prêteurs au moment du renouvellement, il ne fait pas l’objet d’un test de stress hypothécaire et est qualifié au taux contractuel.

Exigences en matière d’assurance prêt hypothécaire

L’assurance prêt hypothécaire est obligatoire pour les mises de fonds inférieures à 20 %, ce qui a une incidence sur le montant de votre prêt hypothécaire et sur vos coûts mensuels. L’assurance contre le défaut de paiement s’applique souvent aux prêts dont le ratio prêt-valeur est plus élevé, ce qui rend les prêts hypothécaires à ratio élevé plus abordables. En raison des limitations de l’amortissement, ces prêts hypothécaires nécessitent une mise de fonds moins importante malgré un versement mensuel plus élevé.

| Rapport prêt/valeur | Prime sur le prêt total (amortissement de 25 ans) | Prime sur le prêt total (amortissement de 30 ans) |

|---|---|---|

| 80,01 % à 85 % | 2,80 % | 3,00 % |

| 85,01 % à 90 % | 3,10 % | 3,30 % |

| 90,01 % à 95 % | 4,00 % | 4,20 % |

Conditions de revenus spécifiques à la région et mises à jour mensuelles

Les conditions de revenu et les prix d’achat varient selon les régions :

- Les grandes villes comme Toronto et Vancouver ont des exigences de revenu plus élevées en fonction de la valeur des propriétés et des changements de taux d’intérêt.

- Des villes comme Montréal sont plus abordables, mais affichent de légères augmentations du revenu requis.

Variation d’un mois sur l’autre du revenu nécessaire pour obtenir une hypothèque dans les provinces canadiennes

Pour les provinces canadiennes, le prix moyen des maisons et le revenu requis pour être admissible à une hypothèque sur une maison à prix moyen ont changé par rapport au mois dernier.

| Province | Revenus nécessaires cette mois | Revenus nécessaires mois précédent | $ Différence | Prix des maisons cette mois | Prix des maisons mois précédent | $ Différence |

|---|---|---|---|---|---|---|

| Canada | 121 979 $ | 123 810 $ | 1 831 $ | 660 300 $ | 665 100 $ | 27 400 $ |

| Colombie-Britannique | 147 786 $ | 166 650 $ | 18 864 $ | 894 000 $ | 901 100 $ | 61 500 $ |

| Alberta | 89 085 $ | 93 895 $ | 4 810 $ | 498 200 $ | 500 300 $ | 11 100 $ |

| Saskatchewan | 70 761 $ | 71 568 $ | 807 $ | 359 000 $ | 360 500 $ | -23 400 $ |

| Manitoba | 77 494 $ | 86 445 $ | 8 952 $ | 392 045 $ | 372 884 $ | -31 812 $ |

| Ontario | 143 019 $ | 145 614 $ | 2 595 $ | 749 400 $ | 757 400 $ | 44 800 $ |

| Québec | 94 505 $ | 98 796 $ | 4 290 $ | 529 600 $ | 527 300 $ | -35 300 $ |

| Nouveau-Brunswick | 68 208 $ | 68 674 $ | 466 $ | 334 100 $ | 334 000 $ | -5 200 $ |

| Nouvelle-Écosse | 83 781 $ | 87 040 $ | 3 258 $ | 412 900 $ | 426 400 $ | -7 800 $ |

| Île-du-Prince-Édouard | 75 945 $ | 75 820 $ | 126 $ | 373 300 $ | 369 900 $ | -2 500 $ |

| Terre-Neuve | 64 021 $ | 64 508 $ | 487 $ | 335 100 $ | 335 100 $ | -30 800 $ |

Les calculs présentés reposent sur une hypothèque amortie sur 25 ans, avec une mise de fonds de 20 % et un ratio ABD de 39 %, en supposant l’absence d’autres dettes et un taux de taxes foncières moyen par province, incluant 100 $ par mois pour les coûts de chauffage. Les prix des propriétés proviennent du plus récent rapport publié sur crea.ca. Sauf indication contraire, nous utilisons le plus bas taux fixe assuré ou assurable de 5 ans offert sur nesto.ca au moment de chaque mise à jour mensuelle. Les données et calculs fournis le sont à des fins d’illustration seulement.

Variation d’une année sur l’autre du revenu nécessaire pour obtenir une hypothèque dans les provinces canadiennes

Pour les provinces canadiennes, le prix moyen des maisons et le revenu requis pour être admissible à une hypothèque sur une maison à prix moyen ont changé par rapport à l’année dernière.

| Province | Revenus nécessaires cette Prix des maisons cette année | Revenus nécessaires année précédent | $ Différence | Prix des maisons cette année | Prix des maisons année précédent | $ Différence |

|---|---|---|---|---|---|---|

| Canada | 121 979 $ | 125 842 $ | 3 863 $ | 660 300 $ | 687 700 $ | 27 400 $ |

| Colombie-Britannique | 147 786 $ | 153 016 $ | 5 230 $ | 894 000 $ | 955 500 $ | 61 500 $ |

| Alberta | 89 085 $ | 91 999 $ | 2 914 $ | 498 200 $ | 509 300 $ | 11 100 $ |

| Saskatchewan | 70 761 $ | 72 861 $ | 2 100 $ | 359 000 $ | 335 600 $ | -23 400 $ |

| Manitoba | 77 494 $ | 79 787 $ | 2 294 $ | 392 045 $ | 360 233 $ | -31 812 $ |

| Ontario | 143 019 $ | 147 403 $ | 4 384 $ | 749 400 $ | 794 200 $ | 44 800 $ |

| Québec | 94 505 $ | 97 604 $ | 3 098 $ | 529 600 $ | 494 300 $ | -35 300 $ |

| Nouveau-Brunswick | 68 208 $ | 70 162 $ | 1 954 $ | 334 100 $ | 328 900 $ | -5 200 $ |

| Nouvelle-Écosse | 83 781 $ | 86 197 $ | 2 415 $ | 412 900 $ | 405 100 $ | -7 800 $ |

| Île-du-Prince-Édouard | 75 945 $ | 78 129 $ | 2 184 $ | 373 300 $ | 370 800 $ | -2 500 $ |

| Terre-Neuve | 64 021 $ | 65 981 $ | 1 960 $ | 335 100 $ | 304 300 $ | -30 800 $ |

Les calculs présentés reposent sur une hypothèque amortie sur 25 ans, avec une mise de fonds de 20 % et un ratio ABD de 39 %, en supposant l’absence d’autres dettes et un taux de taxes foncières moyen par province, incluant 100 $ par mois pour les coûts de chauffage. Les prix des propriétés proviennent du plus récent rapport publié sur crea.ca. Sauf indication contraire, nous utilisons le plus bas taux fixe assuré ou assurable de 5 ans offert sur nesto.ca au moment de chaque mise à jour mensuelle. Les données et calculs fournis le sont à des fins d’illustration seulement.

Variation d’un mois sur l’autre du revenu nécessaire pour obtenir une hypothèque dans les villes canadiennes

Pour les villes canadiennes, le prix moyen des maisons et le revenu requis pour être admissible à une hypothèque sur une maison à prix moyen ont changé par rapport à l’année dernière.

| Ville | Revenus nécessaires cette mois | Revenus nécessaires mois précédent | $ Différence | Prix des maisons cette mois | Prix des maisons mois précédent | $ Différence |

|---|---|---|---|---|---|---|

| Vancouver | 183 813 $ | 230 721 $ | 46 909 $ | 1 114 800 $ | 1 123 700 $ | 52 100 $ |

| Victoria | 146 419 $ | 161 059 $ | 14 640 $ | 865 000 $ | 870 300 $ | 4 600 $ |

| Calgary | 97 990 $ | 104 169 $ | 6 179 $ | 553 900 $ | 556 900 $ | 18 600 $ |

| Edmonton | 76 705 $ | 81 237 $ | 4 532 $ | 408 300 $ | 408 600 $ | -12 500 $ |

| Saskatoon | 81 935 $ | 81 792 $ | 143 $ | 417 700 $ | 421 000 $ | -25 200 $ |

| Regina | 67 330 $ | 67 497 $ | 168 $ | 330 900 $ | 329 300 $ | -20 500 $ |

| Winnipeg | 75 283 $ | 88 432 $ | 13 149 $ | 380 400 $ | 378 300 $ | -22 300 $ |

| Toronto | 166 961 $ | 175 835 $ | 8 875 $ | 942 300 $ | 951 700 $ | 63 600 $ |

| Hamilton | 141 661 $ | 144 545 $ | 2 883 $ | 725 200 $ | 734 700 $ | 58 200 $ |

| Ottawa | 117 541 $ | 119 354 $ | 1 813 $ | 615 500 $ | 620 400 $ | -2 300 $ |

| Guelph | 140 057 $ | 144 037 $ | 3 981 $ | 719 700 $ | 735 000 $ | 59 200 $ |

| London | 112 260 $ | 114 476 $ | 2 216 $ | 552 800 $ | 559 900 $ | 50 000 $ |

| Mississauga | 179 340 $ | 174 511 $ | 4 829 $ | 973 300 $ | 939 100 $ | 57 100 $ |

| Kitchener | 124 250 $ | 125 657 $ | 1 407 $ | 640 100 $ | 642 600 $ | 61 300 $ |

| Montreal | 104 843 $ | 107 237 $ | 2 394 $ | 573 300 $ | 573 800 $ | -31 700 $ |

| Quebec City | 79 859 $ | 79 808 $ | 51 $ | 435 700 $ | 422 700 $ | -63 000 $ |

| Gatineau | 84 446 $ | 94 514 $ | 10 067 $ | 469 937 $ | 503 711 $ | 16 273 $ |

| Saint John | 74 295 $ | 75 212 $ | 916 $ | 341 100 $ | 343 100 $ | 10 500 $ |

| Moncton | 75 353 $ | 75 813 $ | 459 $ | 381 800 $ | 381 300 $ | -18 100 $ |

| Fredericton | 74 153 $ | 74 664 $ | 511 $ | 351 200 $ | 351 200 $ | -8 000 $ |

| Halifax | 95 426 $ | 103 479 $ | 8 053 $ | 543 000 $ | 553 100 $ | -11 000 $ |

| St. John’s | 73 312 $ | 74 653 $ | 1 341 $ | 395 100 $ | 394 300 $ | -34 600 $ |

| Kingston | 105 524 $ | 107 308 $ | 1 784 $ | 527 600 $ | 532 800 $ | 28 400 $ |

| Windsor | 122 420 $ | 124 763 $ | 2 343 $ | 573 000 $ | 580 200 $ | 9 600 $ |

| Saguenay | 68 763 $ | 69 778 $ | 1 014 $ | 358 648 $ | 361 319 $ | -28 562 $ |

| Sherbrooke | 92 203 $ | 98 734 $ | 6 531 $ | 512 456 $ | 526 957 $ | -23 181 $ |

| Trois-Rivieres | 77 372 $ | 82 496 $ | 5 124 $ | 417 336 $ | 437 505 $ | -43 072 $ |

| Central Quebec | 61 721 $ | 50 528 $ | 11 193 $ | 340 200 $ | 335 900 $ | -30 200 $ |

| Estrie | 87 498 $ | 71 614 $ | 15 884 $ | 457 100 $ | 455 000 $ | -59 900 $ |

| Mauricie | 59 755 $ | 47 478 $ | 12 277 $ | 315 200 $ | 306 300 $ | -29 900 $ |

Les calculs présentés reposent sur une hypothèque amortie sur 25 ans, avec une mise de fonds de 20 % et un ratio ABD de 39 %, en supposant l’absence d’autres dettes et un taux de taxes foncières moyen par province, incluant 100 $ par mois pour les coûts de chauffage. Les prix des propriétés proviennent du plus récent rapport publié sur crea.ca. Sauf indication contraire, nous utilisons le plus bas taux fixe assuré ou assurable de 5 ans offert sur nesto.ca au moment de chaque mise à jour mensuelle. Les données et calculs fournis le sont à des fins d’illustration seulement.

Variation d’une année sur l’autre du revenu nécessaire pour obtenir une hypothèque dans les villes canadiennes

Pour les villes canadiennes, le prix moyen des maisons et le revenu requis pour être admissible à une hypothèque sur une maison à prix moyen ont changé par rapport à l’année dernière.

| Ville | Revenus nécessaires cette année | Revenus nécessaires année précédent | $ Différence | Prix des maisons cette année | Prix des maisons année précédent | $ Différence |

|---|---|---|---|---|---|---|

| Vancouver | 183 813 $ | 190 334 $ | 6 522 $ | 1 114 800 $ | 1 166 900 $ | 52 100 $ |

| Victoria | 146 419 $ | 151 480 $ | 5 060 $ | 865 000 $ | 869 600 $ | 4 600 $ |

| Calgary | 97 990 $ | 101 231 $ | 3 240 $ | 553 900 $ | 572 500 $ | 18 600 $ |

| Edmonton | 76 705 $ | 79 094 $ | 2 389 $ | 408 300 $ | 395 800 $ | -12 500 $ |

| Saskatoon | 81 935 $ | 80 601 $ | -1 334 $ | 417 700 $ | 392 500 $ | -25 200 $ |

| Regina | 67 330 $ | 69 265 $ | 1 936 $ | 330 900 $ | 310 400 $ | -20 500 $ |

| Winnipeg | 75 283 $ | 77 509 $ | 2 226 $ | 380 400 $ | 358 100 $ | -22 300 $ |

| Toronto | 166 961 $ | 172 473 $ | 5 513 $ | 942 300 $ | 1 005 900 $ | 63 600 $ |

| Hamilton | 141 661 $ | 145 904 $ | 4 242 $ | 725 200 $ | 783 400 $ | 58 200 $ |

| Ottawa | 117 541 $ | 121 142 $ | 3 601 $ | 615 500 $ | 613 200 $ | -2 300 $ |

| Guelph | 140 057 $ | 144 267 $ | 4 210 $ | 719 700 $ | 778 900 $ | 59 200 $ |

| London | 112 260 $ | 115 494 $ | 3 234 $ | 552 800 $ | 602 800 $ | 50 000 $ |

| Mississauga | 179 340 $ | 185 034 $ | 5 694 $ | 973 300 $ | 1 030 400 $ | 57 100 $ |

| Kitchener | 124 250 $ | 127 995 $ | 3 745 $ | 640 100 $ | 701 400 $ | 61 300 $ |

| Montreal | 104 843 $ | 108 196 $ | 3 354 $ | 573 300 $ | 541 600 $ | -31 700 $ |

| Quebec City | 79 859 $ | 82 408 $ | 2 549 $ | 435 700 $ | 372 700 $ | -63 000 $ |

| Gatineau | 84 446 $ | 87 196 $ | 2 749 $ | 469 937 $ | 486 210 $ | 16 273 $ |

| Saint John | 74 295 $ | 76 291 $ | 1 996 $ | 341 100 $ | 351 600 $ | 10 500 $ |

| Moncton | 75 353 $ | 77 587 $ | 2 234 $ | 381 800 $ | 363 700 $ | -18 100 $ |

| Fredericton | 74 153 $ | 76 208 $ | 2 055 $ | 351 200 $ | 343 200 $ | -8 000 $ |

| Halifax | 95 426 $ | 98 603 $ | 3 177 $ | 543 000 $ | 532 000 $ | -11 000 $ |

| St. John’s | 73 312 $ | 75 623 $ | 2 311 $ | 395 100 $ | 360 500 $ | -34 600 $ |

| Kingston | 105 524 $ | 108 610 $ | 3 086 $ | 527 600 $ | 556 000 $ | 28 400 $ |

| Windsor | 122 420 $ | 125 772 $ | 3 352 $ | 573 000 $ | 582 600 $ | 9 600 $ |

| Saguenay | 68 763 $ | 70 861 $ | 2 098 $ | 358 648 $ | 330 086 $ | -28 562 $ |

| Sherbrooke | 92 203 $ | 95 200 $ | 2 998 $ | 512 456 $ | 489 275 $ | -23 181 $ |

| Trois-Rivieres | 77 372 $ | 79 813 $ | 2 442 $ | 417 336 $ | 374 264 $ | -43 072 $ |

| Central Quebec | 61 721 $ | 63 711 $ | 1 990 $ | 340 200 $ | 310 000 $ | -30 200 $ |

| Estrie | 87 498 $ | 90 172 $ | 2 674 $ | 457 100 $ | 397 200 $ | -59 900 $ |

| Mauricie | 59 755 $ | 61 599 $ | 1 844 $ | 315 200 $ | 285 300 $ | -29 900 $ |

Les calculs présentés reposent sur une hypothèque amortie sur 25 ans, avec une mise de fonds de 20 % et un ratio ABD de 39 %, en supposant l’absence d’autres dettes et un taux de taxes foncières moyen par province, incluant 100 $ par mois pour les coûts de chauffage. Les prix des propriétés proviennent du plus récent rapport publié sur crea.ca. Sauf indication contraire, nous utilisons le plus bas taux fixe assuré ou assurable de 5 ans offert sur nesto.ca au moment de chaque mise à jour mensuelle. Les données et calculs fournis le sont à des fins d’illustration seulement.

Nous sommes curieux…

Êtes-vous un acheteur d’une première maison?

Foire aux questions (FAQ) sur l’accessibilité hypothécaire

Quel salaire faut-il pour acheter une propriété au Canada en ce moment?

Le revenu requis pour acheter une propriété au Canada dépend de plusieurs facteurs : votre lieu de résidence, les taux hypothécaires en vigueur, le prix de la propriété, les taxes foncières, les coûts de chauffage et le test de résistance hypothécaire. À l’échelle nationale, le revenu de qualification pour une propriété au prix moyen est de 121 979 $, un chiffre qui se met à jour automatiquement selon l’évolution des taux d’intérêt et des prix des propriétés.

Les exigences de revenu varient considérablement d’une région et d’une ville à l’autre. Comparer les données propres à chaque marché est donc essentiel avant d’établir un budget. À l’échelle nationale, les revenus requis se situent entre 119 334 $ et 140 767 $, tandis que l’achat d’une propriété au prix moyen à Vancouver exige un revenu familial compris entre 179 347 $ et 213 003 $. À l’inverse, une propriété au prix moyen à Terre-Neuve nécessite un revenu situé entre 62 679 $ et 73 798 $.

Pourquoi les versements hypothécaires continuent-ils d’augmenter même si les taux semblent plus stables?

Les versements hypothécaires demeurent élevés parce que les emprunteurs doivent toujours se qualifier à des taux de test de résistance plus élevés, et parce que les prix des propriétés restent élevés dans de nombreux marchés. Même lorsque les taux d’intérêt se stabilisent, le coût d’emprunt plus élevé continue d’augmenter les paiements mensuels de qualification, surtout pour les nouveaux acheteurs et les personnes qui souhaitent refinancer. De nombreux Canadiens prolongent la période d’amortissement pour mieux gérer leur flux de trésorerie. Toutefois, un amortissement plus long augmente le montant total d’intérêts payés au fil du temps et peut nuire à l’abordabilité à long terme.

Pourquoi les versements hypothécaires à taux variable n’ont-ils pas encore diminué?

La majorité des hypothèques à taux variable au Canada sont structurées sous forme de VRM, où le versement demeure fixe, mais la répartition entre intérêts et capital varie. Lorsque les taux augmentent, une plus grande part du versement est consacrée aux intérêts; lorsque les taux baissent, une plus grande part est appliquée au capital, sans que le versement mensuel diminue automatiquement.

De nombreux emprunteurs ayant contracté une VRM durant la période de taux très bas ont atteint leur taux de déclenchement, ce qui explique pourquoi les versements n’ont pas diminué aussi rapidement que prévu.

À l’inverse, les hypothèques à taux ajustable (ARM) voient leurs paiements mensuels varier en fonction des taux, ce qui permet une baisse plus rapide des paiements lorsque les taux diminuent.

Quel revenu faut-il pour se qualifier pour une hypothèque de 400 000 $?

Le revenu requis pour se qualifier pour une hypothèque de 400 000 $ dépend du taux de qualification, du montant de la mise de fonds et des dépenses du ménage. Selon les hypothèses actuelles de qualification pour une hypothèque assurée, le revenu requis est de 93 113 $. Ce montant tient déjà compte du test de résistance hypothécaire, qui utilise le plus élevé entre 5,25 % ou le taux contractuel majoré de 2 %, ce qui en fait un indicateur réaliste de ce que les prêteurs sont susceptibles d’approuver.

Comment les taux hypothécaires et les prix des propriétés interagissent-ils pour influencer l’abordabilité?

L’abordabilité d’une hypothèque est déterminée par l’interaction entre les taux d’intérêt et les prix des propriétés, et non par l’un ou l’autre pris isolément. Même de légères variations des taux peuvent avoir un impact significatif sur le revenu requis pour se qualifier, tout comme les variations mensuelles ou annuelles des prix. C’est pourquoi suivre à la fois les exigences de revenu et les tendances des prix, par exemple le prix composite actuel au Canada à 660 300 $, comparé à celui du mois précédent à 665 100 $ ou au prix moyen observé à la même période l’an dernier à 687 700 $, permet d’obtenir une lecture plus juste de l’évolution de l’abordabilité pour les acheteurs.

En conclusion

S’y retrouver dans le marché immobilier canadien exige plus que de surveiller les prix des propriétés ou d’attendre une variation des taux d’intérêt. Que vous soyez premier acheteur, que vous souhaitiez changer de propriété ou planifier un achat futur, comprendre les exigences de revenu, les ratios d’endettement et les règles de qualification vous aide à prendre des décisions éclairées au moment opportun. Les décisions hypothécaires prises à partir d’informations actualisées ont tendance à s’avérer plus judicieuses, en particulier dans un contexte où les coûts d’emprunt et l’accessibilité peuvent évoluer rapidement.

Travailler avec un expert hypothécaire permet de transformer cette information en stratégie concrète. Avoir une vision claire de vos options, de votre budget et de vos objectifs à long terme peut faire toute la différence entre étirer votre capacité financière et acheter en toute confiance. Communiquez avec les experts hypothécaires de nesto pour trouver la stratégie la mieux adaptée à votre niveau d’abordabilité.

Pourquoi choisir nesto

Chez nesto, nos experts hypothécaires sans commission et certifiés dans de nombreuses provinces fournissent des conseils et un service exceptionnels qui dépassent les normes du secteur. Nos experts hypothécaires sont des employés salariés non commissionnés qui fournissent des conseils impartiaux sur les options hypothécaires adaptées à vos besoins et sont évalués en fonction de la satisfaction des clients et de la qualité de leurs conseils. nesto vise à transformer le secteur hypothécaire en fournissant des conseils honnêtes et des taux compétitifs à l’aide d’un processus entièrement numérique, transparent et fluide.

nesto a pour mission d’offrir une expérience de financement hypothécaire positive, transparente et simplifiée du début à la fin.

Contactez nos experts hypothécaires agréés et qualifiés pour trouver votre meilleur taux hypothécaire au Canada.

Prêt à vous lancer?

En quelques clics vous aurez accès à nos meilleurs taux. Ensuite, vous pourrez appliquer en ligne pour votre hypothèque en quelques minutes!